Les mardis 24 et 31 décembre, les différents sites de la mairie fermeront 1h plus tôt. 15h : Fermeture du Centre Aquarécréatif | 16h : Fermeture des services de l'hôtel de ville, des services techniques, service culturel et musée | 16h30 : Fermeture des accueils de loisirs Genêts et P'tits Pelauds | 17h : Fermeture des services de la maison de l'enfance.

Urbanisme

Démarches d’urbanisme

Quand faire votre demande ?

Prévoyez de réaliser vos démarches administratives au minimum 2 mois avant le début travaux.

Ai-je le droit ?

Tout d’abord, il faut définir le champ d’application de votre demande.

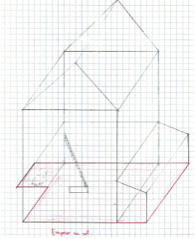

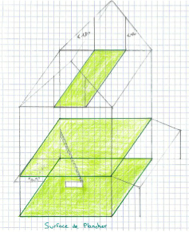

La surface de plancher (SP) ou l’emprise au sol (ES) créées vont définir le champ d’application de l’autorisation à déposer en mairie.

- PROJET < 5m² SP ou ES = Pas de formalité

- 5m² SP ou ES > PROJET > 40 m² SP ou ES = Déclaration préalable

- PROJET > 20 m² SP ou ES = Permis de construire

Les ravalements de façade, changements de menuiseries, réfection de toiture, édification de clôtures sont soumis au dépôt d’une déclaration préalable. Les démolitions sont soumises à permis de démolir.

Il existe une exception pour les extensions (agrandissement de la construction existante présentant des dimensions inférieures à celle-ci et ayant un lien physique et fonctionnel avec la construction existante.) en zone urbanisée : les zones en U = UC, UX, UR, UZ, US.

- 5m² SP ou ES < PROJET < 40 m² SP ou ES = Déclaration préalable

- PROJET > 40 m² SP ou ES = permis de construire

Les piscines ne sont pas soumises aux mêmes règles que les constructions (attention les pool House doivent répondre aux règles de constructions classique).

Bassin non couvert ou couverture inférieure à 1.80m de hauteur :

- 10m² > Bassin > 100 m² = Déclaration préalable

- Bassin > 100 m² = Permis de construire

Bassin dont la couverture est supérieure à 1.80 m de haut

- Permis de construire peu importe la superficie du bassin

Quand recourir à un architecte ?

- Lorsque le permis de construire est déposé par une personne morale (entreprise, société, etc.)

- Lorsque la surface de plancher dépasse 150 m² pour une construction autre qu’à usage agricole.

- Lorsque les travaux prévus, sur une construction existante, sont soumis à permis de construire et :

- Qu’ils conduisent la surface de plancher à dépasser le seuil des 150 m²

- Ou que la construction existante dépasse déjà les 150 m² de surface de plancher

Quelles formalités à accomplir ?

Impôt sur le revenu – Frais professionnels : forfait ou frais réels (déduction)

Vous avez des frais professionnels (dépenses de transport du domicile au lieu de travail, de vêtements spécifiques à l’emploi exercé, etc.) et vous souhaitez les déduire de votre salaire ? Vous avez le choix entre la déduction forfaitaire de 10 % et la déduction de vos frais professionnels pour leur montant réel. Nous vous indiquons les informations à connaître.

Impôt sur le revenu : déclaration et revenus à déclarer

Vous n’avez pas de condition à remplir.

La déduction forfaitaire de 10 % est automatiquement calculée sur votre salaire pour tenir compte des dépenses professionnelles courantes liées à votre emploi.

Frais de déplacement du domicile au lieu de travail

Frais de restauration sur le lieu de travail

Achat de documentation personnelle (non fournie par l’employeur).

La déduction forfaitaire couvre les frais courants.

Les principales dépenses professionnelles courantes sont les suivantes :

La déduction forfaitaire est au moins de 495 € pour chaque membre du foyer fiscal.

Son maximum est de 14 171 € pour chaque membre du foyer.

Si vous choisissez la déduction forfaitaire, vous n’avez aucune démarche à effectuer.

L’administration applique automatiquement la déduction forfaitaire de 10 % sur vos salaires.

Si vous estimez que la déduction de 10 % ne couvre pas vos frais, vous pouvez choisir de déduire vos frais professionnels pour leur montant réel.

Servir à votre activité professionnelle

Être payées pendant l’année 2023

Être justifiées (vous devez pouvoir fournir les documents attestant la réalité et le montant des frais).

La déduction des frais réels s’applique à tous les revenus salariaux.

Vous ne pouvez pas choisir l’abattement de 10 % pour une partie de vos salaires et la déduction des frais réels, pour l’autre.

Cependant, chaque membre du foyer fiscal peut choisir le régime qui lui est le plus favorable.

Vos dépenses doivent remplir les conditions suivantes :

Déplacements professionnels

Frais de formation

Locaux et équipements professionnels.

- Frais réels : calculez vos frais kilométriques

Les principaux frais déductibles sont les suivants :

Pour calculer vos frais kilométriques, vous pouvez utiliser ce simulateur :

Indiquer le montant des frais professionnels dont vous demandez la déduction

Détailler vos frais réels (préciser leur nature et leur montant) dans une note annexe

Si nécessaire, ajouter à votre rémunération imposable les indemnités que votre employeur vous a versées pour frais professionnels.

Si vous choisissez la déduction des frais réels, vous devez remplir les obligations suivantes :

Vous devez conserver les pièces justificatives (factures, notes de restaurant, etc.) pendant 3 ans.

La déclaration 2024 des revenus de 2023 est terminée.

La déclaration 2025 des revenus de 2024 débutera en avril 2025.

La déclaration des revenus par internet est obligatoire si votre résidence principale est équipée d’un accès à internet et que vous êtes en mesure de faire votre déclaration en ligne.

Si vous devez faire une déclaration papier

La déclaration 2024 des revenus de 2023 est terminée.

La déclaration 2025 des revenus de 2024 débutera en avril 2025.

- Site des impôts

Source : Ministère chargé des finances - Frais professionnels : déduction des frais réels

Source : Ministère chargé des finances - Frais de repas

Source : Ministère chargé des finances - Évaluation forfaitaire de l’avantage en nature nourriture

Source : Ministère chargé des finances - Frais de transport

Source : Ministère chargé des finances - Brochure pratique 2024 – Déclaration des revenus de 2023

Source : Ministère chargé des finances - Impôt sur le revenu : dépliants d’information

Source : Ministère chargé des finances

- Pour des informations générales :

Service d’information des impôtsPar téléphone :

0809 401 401

Du lundi au vendredi de 8h30 à 19h, hors jours fériés.

Service gratuit + prix appel

- Pour joindre le service local gestionnaire de votre dossier :

Service en charge des impôts (trésorerie, service des impôts…)

- Impôts : accéder à votre espace Particulier

Téléservice

- Déclaration 2024 en ligne des revenus de 2023 (espace Particulier)

Téléservice

- Déclaration des revenus (papier)

Formulaire

- Simulateur de calcul pour 2024 : impôt sur les revenus de 2023

Simulateur

- Frais réels : calculez vos frais kilométriques

Simulateur

- Code général des impôts : articles 82 à 84 A

Détermination du montant net du revenu imposable (articles 82 et 83) - Bofip-Impôts n°BOI-BAREME-000003 relatif aux frais de carburant en € au km applicables pour 2023

- Bofip-Impôts n°BOI-RSA-BASE-30-50 relatif aux dépenses professionnelles des salariés déductibles du revenu brut

- Bofip-Impôts n°BOI-BAREME-000001 relatif au barème d’évaluation forfaitaire du prix de revient kilométrique applicables aux automobiles et aux deux-roues motorisés

- Arrêté du 27 mars 2023 fixant le barème forfaitaire permettant l’évaluation des frais de déplacement relatifs à l’utilisation d’un véhicule (régime des frais réels déductibles)

Impôt sur le revenu – Frais professionnels : forfait ou frais réels (déduction)

Vous avez des frais professionnels (dépenses de transport du domicile au lieu de travail, de vêtements spécifiques à l’emploi exercé, etc.) et vous souhaitez les déduire de votre salaire ? Vous avez le choix entre la déduction forfaitaire de 10 % et la déduction de vos frais professionnels pour leur montant réel. Nous vous indiquons les informations à connaître.

Impôt sur le revenu : déclaration et revenus à déclarer

Vous n’avez pas de condition à remplir.

La déduction forfaitaire de 10 % est automatiquement calculée sur votre salaire pour tenir compte des dépenses professionnelles courantes liées à votre emploi.

Frais de déplacement du domicile au lieu de travail

Frais de restauration sur le lieu de travail

Achat de documentation personnelle (non fournie par l’employeur).

La déduction forfaitaire couvre les frais courants.

Les principales dépenses professionnelles courantes sont les suivantes :

La déduction forfaitaire est au moins de 495 € pour chaque membre du foyer fiscal.

Son maximum est de 14 171 € pour chaque membre du foyer.

Si vous choisissez la déduction forfaitaire, vous n’avez aucune démarche à effectuer.

L’administration applique automatiquement la déduction forfaitaire de 10 % sur vos salaires.

Si vous estimez que la déduction de 10 % ne couvre pas vos frais, vous pouvez choisir de déduire vos frais professionnels pour leur montant réel.

Servir à votre activité professionnelle

Être payées pendant l’année 2023

Être justifiées (vous devez pouvoir fournir les documents attestant la réalité et le montant des frais).

La déduction des frais réels s’applique à tous les revenus salariaux.

Vous ne pouvez pas choisir l’abattement de 10 % pour une partie de vos salaires et la déduction des frais réels, pour l’autre.

Cependant, chaque membre du foyer fiscal peut choisir le régime qui lui est le plus favorable.

Vos dépenses doivent remplir les conditions suivantes :

Déplacements professionnels

Frais de formation

Locaux et équipements professionnels.

- Frais réels : calculez vos frais kilométriques

Les principaux frais déductibles sont les suivants :

Pour calculer vos frais kilométriques, vous pouvez utiliser ce simulateur :

Indiquer le montant des frais professionnels dont vous demandez la déduction

Détailler vos frais réels (préciser leur nature et leur montant) dans une note annexe

Si nécessaire, ajouter à votre rémunération imposable les indemnités que votre employeur vous a versées pour frais professionnels.

Si vous choisissez la déduction des frais réels, vous devez remplir les obligations suivantes :

Vous devez conserver les pièces justificatives (factures, notes de restaurant, etc.) pendant 3 ans.

La déclaration 2024 des revenus de 2023 est terminée.

La déclaration 2025 des revenus de 2024 débutera en avril 2025.

La déclaration des revenus par internet est obligatoire si votre résidence principale est équipée d’un accès à internet et que vous êtes en mesure de faire votre déclaration en ligne.

Si vous devez faire une déclaration papier

La déclaration 2024 des revenus de 2023 est terminée.

La déclaration 2025 des revenus de 2024 débutera en avril 2025.

- Site des impôts

Source : Ministère chargé des finances - Frais professionnels : déduction des frais réels

Source : Ministère chargé des finances - Frais de repas

Source : Ministère chargé des finances - Évaluation forfaitaire de l’avantage en nature nourriture

Source : Ministère chargé des finances - Frais de transport

Source : Ministère chargé des finances - Brochure pratique 2024 – Déclaration des revenus de 2023

Source : Ministère chargé des finances - Impôt sur le revenu : dépliants d’information

Source : Ministère chargé des finances

- Pour des informations générales :

Service d’information des impôtsPar téléphone :

0809 401 401

Du lundi au vendredi de 8h30 à 19h, hors jours fériés.

Service gratuit + prix appel

- Pour joindre le service local gestionnaire de votre dossier :

Service en charge des impôts (trésorerie, service des impôts…)

- Impôts : accéder à votre espace Particulier

Téléservice

- Déclaration 2024 en ligne des revenus de 2023 (espace Particulier)

Téléservice

- Déclaration des revenus (papier)

Formulaire

- Simulateur de calcul pour 2024 : impôt sur les revenus de 2023

Simulateur

- Frais réels : calculez vos frais kilométriques

Simulateur

- Code général des impôts : articles 82 à 84 A

Détermination du montant net du revenu imposable (articles 82 et 83) - Bofip-Impôts n°BOI-BAREME-000003 relatif aux frais de carburant en € au km applicables pour 2023

- Bofip-Impôts n°BOI-RSA-BASE-30-50 relatif aux dépenses professionnelles des salariés déductibles du revenu brut

- Bofip-Impôts n°BOI-BAREME-000001 relatif au barème d’évaluation forfaitaire du prix de revient kilométrique applicables aux automobiles et aux deux-roues motorisés

- Arrêté du 27 mars 2023 fixant le barème forfaitaire permettant l’évaluation des frais de déplacement relatifs à l’utilisation d’un véhicule (régime des frais réels déductibles)

Impôt sur le revenu – Frais professionnels : forfait ou frais réels (déduction)

Vous avez des frais professionnels (dépenses de transport du domicile au lieu de travail, de vêtements spécifiques à l’emploi exercé, etc.) et vous souhaitez les déduire de votre salaire ? Vous avez le choix entre la déduction forfaitaire de 10 % et la déduction de vos frais professionnels pour leur montant réel. Nous vous indiquons les informations à connaître.

Impôt sur le revenu : déclaration et revenus à déclarer

Vous n’avez pas de condition à remplir.

La déduction forfaitaire de 10 % est automatiquement calculée sur votre salaire pour tenir compte des dépenses professionnelles courantes liées à votre emploi.

Frais de déplacement du domicile au lieu de travail

Frais de restauration sur le lieu de travail

Achat de documentation personnelle (non fournie par l’employeur).

La déduction forfaitaire couvre les frais courants.

Les principales dépenses professionnelles courantes sont les suivantes :

La déduction forfaitaire est au moins de 495 € pour chaque membre du foyer fiscal.

Son maximum est de 14 171 € pour chaque membre du foyer.

Si vous choisissez la déduction forfaitaire, vous n’avez aucune démarche à effectuer.

L’administration applique automatiquement la déduction forfaitaire de 10 % sur vos salaires.

Si vous estimez que la déduction de 10 % ne couvre pas vos frais, vous pouvez choisir de déduire vos frais professionnels pour leur montant réel.

Servir à votre activité professionnelle

Être payées pendant l’année 2023

Être justifiées (vous devez pouvoir fournir les documents attestant la réalité et le montant des frais).

La déduction des frais réels s’applique à tous les revenus salariaux.

Vous ne pouvez pas choisir l’abattement de 10 % pour une partie de vos salaires et la déduction des frais réels, pour l’autre.

Cependant, chaque membre du foyer fiscal peut choisir le régime qui lui est le plus favorable.

Vos dépenses doivent remplir les conditions suivantes :

Déplacements professionnels

Frais de formation

Locaux et équipements professionnels.

- Frais réels : calculez vos frais kilométriques

Les principaux frais déductibles sont les suivants :

Pour calculer vos frais kilométriques, vous pouvez utiliser ce simulateur :

Indiquer le montant des frais professionnels dont vous demandez la déduction

Détailler vos frais réels (préciser leur nature et leur montant) dans une note annexe

Si nécessaire, ajouter à votre rémunération imposable les indemnités que votre employeur vous a versées pour frais professionnels.

Si vous choisissez la déduction des frais réels, vous devez remplir les obligations suivantes :

Vous devez conserver les pièces justificatives (factures, notes de restaurant, etc.) pendant 3 ans.

La déclaration 2024 des revenus de 2023 est terminée.

La déclaration 2025 des revenus de 2024 débutera en avril 2025.

La déclaration des revenus par internet est obligatoire si votre résidence principale est équipée d’un accès à internet et que vous êtes en mesure de faire votre déclaration en ligne.

Si vous devez faire une déclaration papier

La déclaration 2024 des revenus de 2023 est terminée.

La déclaration 2025 des revenus de 2024 débutera en avril 2025.

- Site des impôts

Source : Ministère chargé des finances - Frais professionnels : déduction des frais réels

Source : Ministère chargé des finances - Frais de repas

Source : Ministère chargé des finances - Évaluation forfaitaire de l’avantage en nature nourriture

Source : Ministère chargé des finances - Frais de transport

Source : Ministère chargé des finances - Brochure pratique 2024 – Déclaration des revenus de 2023

Source : Ministère chargé des finances - Impôt sur le revenu : dépliants d’information

Source : Ministère chargé des finances

- Pour des informations générales :

Service d’information des impôtsPar téléphone :

0809 401 401

Du lundi au vendredi de 8h30 à 19h, hors jours fériés.

Service gratuit + prix appel

- Pour joindre le service local gestionnaire de votre dossier :

Service en charge des impôts (trésorerie, service des impôts…)

- Impôts : accéder à votre espace Particulier

Téléservice

- Déclaration 2024 en ligne des revenus de 2023 (espace Particulier)

Téléservice

- Déclaration des revenus (papier)

Formulaire

- Simulateur de calcul pour 2024 : impôt sur les revenus de 2023

Simulateur

- Frais réels : calculez vos frais kilométriques

Simulateur

- Code général des impôts : articles 82 à 84 A

Détermination du montant net du revenu imposable (articles 82 et 83) - Bofip-Impôts n°BOI-BAREME-000003 relatif aux frais de carburant en € au km applicables pour 2023

- Bofip-Impôts n°BOI-RSA-BASE-30-50 relatif aux dépenses professionnelles des salariés déductibles du revenu brut

- Bofip-Impôts n°BOI-BAREME-000001 relatif au barème d’évaluation forfaitaire du prix de revient kilométrique applicables aux automobiles et aux deux-roues motorisés

- Arrêté du 27 mars 2023 fixant le barème forfaitaire permettant l’évaluation des frais de déplacement relatifs à l’utilisation d’un véhicule (régime des frais réels déductibles)

Le recours à un architecte est obligatoire lorsque la surface de plancher de la future construction dépasse 150 m², lorsque le permis est déposé par une personne morale (exemple : SCI, SARL, …) ou que les travaux sur une construction existante conduisent la surface de plancher ou l’emprise au sol à dépasser le seuil des 150 m².

Impôt sur le revenu – Frais professionnels : forfait ou frais réels (déduction)

Vous avez des frais professionnels (dépenses de transport du domicile au lieu de travail, de vêtements spécifiques à l’emploi exercé, etc.) et vous souhaitez les déduire de votre salaire ? Vous avez le choix entre la déduction forfaitaire de 10 % et la déduction de vos frais professionnels pour leur montant réel. Nous vous indiquons les informations à connaître.

Impôt sur le revenu : déclaration et revenus à déclarer

Vous n’avez pas de condition à remplir.

La déduction forfaitaire de 10 % est automatiquement calculée sur votre salaire pour tenir compte des dépenses professionnelles courantes liées à votre emploi.

Frais de déplacement du domicile au lieu de travail

Frais de restauration sur le lieu de travail

Achat de documentation personnelle (non fournie par l’employeur).

La déduction forfaitaire couvre les frais courants.

Les principales dépenses professionnelles courantes sont les suivantes :

La déduction forfaitaire est au moins de 495 € pour chaque membre du foyer fiscal.

Son maximum est de 14 171 € pour chaque membre du foyer.

Si vous choisissez la déduction forfaitaire, vous n’avez aucune démarche à effectuer.

L’administration applique automatiquement la déduction forfaitaire de 10 % sur vos salaires.

Si vous estimez que la déduction de 10 % ne couvre pas vos frais, vous pouvez choisir de déduire vos frais professionnels pour leur montant réel.

Servir à votre activité professionnelle

Être payées pendant l’année 2023

Être justifiées (vous devez pouvoir fournir les documents attestant la réalité et le montant des frais).

La déduction des frais réels s’applique à tous les revenus salariaux.

Vous ne pouvez pas choisir l’abattement de 10 % pour une partie de vos salaires et la déduction des frais réels, pour l’autre.

Cependant, chaque membre du foyer fiscal peut choisir le régime qui lui est le plus favorable.

Vos dépenses doivent remplir les conditions suivantes :

Déplacements professionnels

Frais de formation

Locaux et équipements professionnels.

- Frais réels : calculez vos frais kilométriques

Les principaux frais déductibles sont les suivants :

Pour calculer vos frais kilométriques, vous pouvez utiliser ce simulateur :

Indiquer le montant des frais professionnels dont vous demandez la déduction

Détailler vos frais réels (préciser leur nature et leur montant) dans une note annexe

Si nécessaire, ajouter à votre rémunération imposable les indemnités que votre employeur vous a versées pour frais professionnels.

Si vous choisissez la déduction des frais réels, vous devez remplir les obligations suivantes :

Vous devez conserver les pièces justificatives (factures, notes de restaurant, etc.) pendant 3 ans.

La déclaration 2024 des revenus de 2023 est terminée.

La déclaration 2025 des revenus de 2024 débutera en avril 2025.

La déclaration des revenus par internet est obligatoire si votre résidence principale est équipée d’un accès à internet et que vous êtes en mesure de faire votre déclaration en ligne.

Si vous devez faire une déclaration papier

La déclaration 2024 des revenus de 2023 est terminée.

La déclaration 2025 des revenus de 2024 débutera en avril 2025.

- Site des impôts

Source : Ministère chargé des finances - Frais professionnels : déduction des frais réels

Source : Ministère chargé des finances - Frais de repas

Source : Ministère chargé des finances - Évaluation forfaitaire de l’avantage en nature nourriture

Source : Ministère chargé des finances - Frais de transport

Source : Ministère chargé des finances - Brochure pratique 2024 – Déclaration des revenus de 2023

Source : Ministère chargé des finances - Impôt sur le revenu : dépliants d’information

Source : Ministère chargé des finances

- Pour des informations générales :

Service d’information des impôtsPar téléphone :

0809 401 401

Du lundi au vendredi de 8h30 à 19h, hors jours fériés.

Service gratuit + prix appel

- Pour joindre le service local gestionnaire de votre dossier :

Service en charge des impôts (trésorerie, service des impôts…)

- Impôts : accéder à votre espace Particulier

Téléservice

- Déclaration 2024 en ligne des revenus de 2023 (espace Particulier)

Téléservice

- Déclaration des revenus (papier)

Formulaire

- Simulateur de calcul pour 2024 : impôt sur les revenus de 2023

Simulateur

- Frais réels : calculez vos frais kilométriques

Simulateur

- Code général des impôts : articles 82 à 84 A

Détermination du montant net du revenu imposable (articles 82 et 83) - Bofip-Impôts n°BOI-BAREME-000003 relatif aux frais de carburant en € au km applicables pour 2023

- Bofip-Impôts n°BOI-RSA-BASE-30-50 relatif aux dépenses professionnelles des salariés déductibles du revenu brut

- Bofip-Impôts n°BOI-BAREME-000001 relatif au barème d’évaluation forfaitaire du prix de revient kilométrique applicables aux automobiles et aux deux-roues motorisés

- Arrêté du 27 mars 2023 fixant le barème forfaitaire permettant l’évaluation des frais de déplacement relatifs à l’utilisation d’un véhicule (régime des frais réels déductibles)

Le recours à un architecte est obligatoire lorsque la surface de plancher de la future construction dépasse 150 m², lorsque le permis est déposé par une personne morale (exemple : SCI, SARL, …) ou que les travaux sur une construction existante conduisent la surface de plancher ou l’emprise au sol à dépasser le seuil des 150 m².

Impôt sur le revenu – Frais professionnels : forfait ou frais réels (déduction)

Vous avez des frais professionnels (dépenses de transport du domicile au lieu de travail, de vêtements spécifiques à l’emploi exercé, etc.) et vous souhaitez les déduire de votre salaire ? Vous avez le choix entre la déduction forfaitaire de 10 % et la déduction de vos frais professionnels pour leur montant réel. Nous vous indiquons les informations à connaître.

Impôt sur le revenu : déclaration et revenus à déclarer

Vous n’avez pas de condition à remplir.

La déduction forfaitaire de 10 % est automatiquement calculée sur votre salaire pour tenir compte des dépenses professionnelles courantes liées à votre emploi.

Frais de déplacement du domicile au lieu de travail

Frais de restauration sur le lieu de travail

Achat de documentation personnelle (non fournie par l’employeur).

La déduction forfaitaire couvre les frais courants.

Les principales dépenses professionnelles courantes sont les suivantes :

La déduction forfaitaire est au moins de 495 € pour chaque membre du foyer fiscal.

Son maximum est de 14 171 € pour chaque membre du foyer.

Si vous choisissez la déduction forfaitaire, vous n’avez aucune démarche à effectuer.

L’administration applique automatiquement la déduction forfaitaire de 10 % sur vos salaires.

Si vous estimez que la déduction de 10 % ne couvre pas vos frais, vous pouvez choisir de déduire vos frais professionnels pour leur montant réel.

Servir à votre activité professionnelle

Être payées pendant l’année 2023

Être justifiées (vous devez pouvoir fournir les documents attestant la réalité et le montant des frais).

La déduction des frais réels s’applique à tous les revenus salariaux.

Vous ne pouvez pas choisir l’abattement de 10 % pour une partie de vos salaires et la déduction des frais réels, pour l’autre.

Cependant, chaque membre du foyer fiscal peut choisir le régime qui lui est le plus favorable.

Vos dépenses doivent remplir les conditions suivantes :

Déplacements professionnels

Frais de formation

Locaux et équipements professionnels.

- Frais réels : calculez vos frais kilométriques

Les principaux frais déductibles sont les suivants :

Pour calculer vos frais kilométriques, vous pouvez utiliser ce simulateur :

Indiquer le montant des frais professionnels dont vous demandez la déduction

Détailler vos frais réels (préciser leur nature et leur montant) dans une note annexe

Si nécessaire, ajouter à votre rémunération imposable les indemnités que votre employeur vous a versées pour frais professionnels.

Si vous choisissez la déduction des frais réels, vous devez remplir les obligations suivantes :

Vous devez conserver les pièces justificatives (factures, notes de restaurant, etc.) pendant 3 ans.

La déclaration 2024 des revenus de 2023 est terminée.

La déclaration 2025 des revenus de 2024 débutera en avril 2025.

La déclaration des revenus par internet est obligatoire si votre résidence principale est équipée d’un accès à internet et que vous êtes en mesure de faire votre déclaration en ligne.

Si vous devez faire une déclaration papier

La déclaration 2024 des revenus de 2023 est terminée.

La déclaration 2025 des revenus de 2024 débutera en avril 2025.

- Site des impôts

Source : Ministère chargé des finances - Frais professionnels : déduction des frais réels

Source : Ministère chargé des finances - Frais de repas

Source : Ministère chargé des finances - Évaluation forfaitaire de l’avantage en nature nourriture

Source : Ministère chargé des finances - Frais de transport

Source : Ministère chargé des finances - Brochure pratique 2024 – Déclaration des revenus de 2023

Source : Ministère chargé des finances - Impôt sur le revenu : dépliants d’information

Source : Ministère chargé des finances

- Pour des informations générales :

Service d’information des impôtsPar téléphone :

0809 401 401

Du lundi au vendredi de 8h30 à 19h, hors jours fériés.

Service gratuit + prix appel

- Pour joindre le service local gestionnaire de votre dossier :

Service en charge des impôts (trésorerie, service des impôts…)

- Impôts : accéder à votre espace Particulier

Téléservice

- Déclaration 2024 en ligne des revenus de 2023 (espace Particulier)

Téléservice

- Déclaration des revenus (papier)

Formulaire

- Simulateur de calcul pour 2024 : impôt sur les revenus de 2023

Simulateur

- Frais réels : calculez vos frais kilométriques

Simulateur

- Code général des impôts : articles 82 à 84 A

Détermination du montant net du revenu imposable (articles 82 et 83) - Bofip-Impôts n°BOI-BAREME-000003 relatif aux frais de carburant en € au km applicables pour 2023

- Bofip-Impôts n°BOI-RSA-BASE-30-50 relatif aux dépenses professionnelles des salariés déductibles du revenu brut

- Bofip-Impôts n°BOI-BAREME-000001 relatif au barème d’évaluation forfaitaire du prix de revient kilométrique applicables aux automobiles et aux deux-roues motorisés

- Arrêté du 27 mars 2023 fixant le barème forfaitaire permettant l’évaluation des frais de déplacement relatifs à l’utilisation d’un véhicule (régime des frais réels déductibles)

Pour les travaux portant sur des bâtiments accueillant du public (commerces, restaurants …) se référer à la page spécifique.

Faire sa demande en ligne

Désormais pour réaliser vos démarches d’urbanisme, la commune met à votre disposition un service en ligne, le Guichet numérique des autorisations d’urbanisme (GNAU) sécurisé, gratuit et facilement accessible.

Il vous permet d’accéder aux formulaires en ligne, de remplir la demande d’autorisation d’urbanisme nécessaire et de joindre les annexes puis de télétransmettre le dossier de demande à la commune.

La cellule urbanisme restent vos interlocuteurs privilégiés pour vous accompagner tout au long de la procédure. N’hésitez pas à les solliciter dès la construction de votre dossier : urbanisme01@ussel19.fr

Contact

-

Services municipaux

Service Développement Territorial

Horaires : Du lundi au vendredi

8h30 – 12h / 13h30 – 17h

Fermé le mardi