Services municipaux

Service Développement Territorial

Horaires :

Du lundi au vendredi

8h30 – 12h / 13h30 – 17h

Fermé le mardi

Urbanisme

Prévoyez de réaliser vos démarches administratives au minimum 2 mois avant le début travaux.

Tout d’abord, il faut définir le champ d’application de votre demande.

La surface de plancher (SP) ou l’emprise au sol (ES) créées vont définir le champ d’application de l’autorisation à déposer en mairie.

Les ravalements de façade, changements de menuiseries, réfection de toiture, édification de clôtures sont soumis au dépôt d’une déclaration préalable. Les démolitions sont soumises à permis de démolir.

Il existe une exception pour les extensions (agrandissement de la construction existante présentant des dimensions inférieures à celle-ci et ayant un lien physique et fonctionnel avec la construction existante.) en zone urbanisée : les zones en U = UC, UX, UR, UZ, US.

Les piscines ne sont pas soumises aux mêmes règles que les constructions (attention les pool House doivent répondre aux règles de constructions classique).

Le barème sert au calcul de votre impôt.

Il est progressif.

Il comporte plusieurs tranches de revenu, qui correspondent chacune à un taux d’imposition différent, qui varie de 0 % à 45 % .

Pour appliquer le barème de l’impôt à votre revenu imposable, il faut tenir compte du quotient familial, c’est-à-dire de votre nombre de parts, qui dépend de votre situation et du nombre de personnes dans votre foyer fiscal.

Tranches de revenus |

Taux d’imposition de la tranche de revenu |

|---|---|

Jusqu’à 11 497 € |

0 % |

De 11 498 € à 29 315 € |

11 % |

De 29 316 € à 83 823 € |

30 % |

De 83 824 € à 180 294 € |

41 % |

Plus de 180 294 € |

45 % |

Le taux marginal d’imposition (TMI) est le taux d’imposition qui s’applique à la tranche la plus élevée de vos revenus.

Le taux moyen d’imposition est le taux moyen auquel vos revenus sont taxés. Il vous indique la part que représente votre impôt dans vos revenus.

Nous vous présentons quelques exemples de calcul :

Un célibataire (foyer d’une seule part) dont le revenu net imposable est de 30 000 € , sans aucune réduction ni déduction.

Son quotient familial est de 30 000 € .

Pour le calcul de son impôt :

Jusqu’à 11 497 € : 0 %

De 11 498 € à 29 315 € : ( 29 315 € – 11 497 € ) × 11 % = 17 818 € × 11 % = 1 959,98 €

De 29 316 € à 30 000 € : ( 30 000 € – 29 315 € ) x 30 % = 685 € × 30 % = 205,50 € .

Son impôt brut est de : 0 € + 1 959,98 € + 205,50 € = 2 165,48 € .

Le taux marginal d’imposition (TMI) de ce contribuable est de 30 % , car son quotient familial le situe dans cette tranche. Mais tous ses revenus ne sont pas imposés à 30 % .

Un couple marié ou pacsé sans enfant (foyer de 2 parts) ayant perçu un revenu net imposable de 60 000 € .

Son quotient familial est de 60 000 € : 2 = 30 000 € .

Pour le calcul de son impôt :

Jusqu’à 11 497 € : 0 %

De 11 498 € à 29 315 € : ( 29 315 € – 11 497 € ) × 11 % = 17 818 € × 11 % = 1 959,98 €

De 29 316 € à 30 000 € : ( 30 000 € – 29 315 € ) x 30 % = 685 € × 30 % = 205,50 € .

L’impôt brut de chaque membre du couple est de : 0 € + 1 959,98 € + 205,50 € = 2 165,48 € .

Cet impôt doit être multiplié par le nombre de parts du foyer fiscal. Dans cet exemple, il sera multiplié par 2, puisqu’il s’agit d’un couple marié ou pacsé.

Le couple devra donc un impôt de 2 165,48 € × 2 , soit 4 330,96 € .

Le taux marginal d’imposition (TMI) de ce couple est de 30 % , car son quotient familial le situe dans cette tranche. Mais tous ses revenus ne sont pas imposés à 30 % .

Un couple marié ou pacsé sans enfant (foyer de 2 parts) ayant perçu un revenu net imposable de 90 000 € .

Son quotient familial est de 90 000 € : 2 = 45 000 € .

Pour le calcul de son impôt :

Jusqu’à 11 497 € : 0 %

De 11 498 € à 29 315 € : ( 29 315 € – 11 497 € ) × 11 % = 17 818 € × 11 % = 1 959,98 €

De 29 316 € à 45 000 € : ( 45 000 € – 29 315 € ) x 30 % = 15 685 € × 30 % = 4 705,50 € .

L’impôt brut de chaque membre du couple est de : 0 € + 1 959,98 € + 4 705,50 € = 6 665,48 € .

Cet impôt doit être multiplié par le nombre de parts du foyer fiscal. Dans cet exemple, il sera multiplié par 2 puisqu’il s’agit d’un couple marié ou pacsé.

Le couple devra donc un impôt de 6 665,48 € × 2 , soit 13 330,96 € .

Le taux marginal d’imposition (TMI) de ce couple est de 30 % , car son quotient familial le situe dans cette tranche. Mais tous ses revenus ne sont pas imposés à 30 % .

Un couple marié ou pacsé avec 1 enfant (foyer de 2,5 parts, 1 part pour chaque parent et 1 demi-part pour l’enfant) ayant perçu un revenu net imposable de 60 000 € .

Son quotient familial est de 60 000 € : 2,5 = 24 000 € .

Pour le calcul de son impôt :

Jusqu’à 11 497 € : 0 %

De 11 498 € à 24 000 € : ( 24 000 € – 11 497 € ) x 11 % = 12 503 € × 11 % = 1 375,33 € .

Cet impôt doit être multiplié par le nombre de parts du foyer fiscal. Dans cet exemple, il sera multiplié par 2,5 puisqu’il s’agit d’un couple marié ou pacsé avec 1 enfant.

Le couple avec 1 enfant devrait donc un impôt de : 1 375,33 € x 2,5, soit 3 438,33 € .

Le couple a droit à un avantage fiscal maximal de 1 791 € pour son enfant (c’est le plafonnement du quotient familial ).

Pour rappel, un couple marié ou pacsé sans enfant ayant perçu un revenu net imposable de 60 000 € devra un impôt de 4 330,96 € .

Ainsi, l’avantage lié à l’enfant est de 892,63 € ( 4 330,96 € – 3 438,33 € ).

Le montant de cet avantage est inférieur à l’avantage maximal de 1 791 € .

Le couple avec 1 enfant devra donc un impôt de 3 438,33 € .

Le taux marginal d’imposition (TMI) de ce couple avec 1 enfant est de 11 % , car son quotient familial le situe dans cette tranche. Mais tous ses revenus ne sont pas imposés à 11 % .

Un couple marié ou pacsé avec 1 enfant (foyer de 2,5 parts, 1 part pour chaque parent et 1 demi-part pour l’enfant) ayant perçu un revenu net imposable de 90 000 € .

Son quotient familial est de 90 000 € : 2,5 = 36 000 € .

Pour le calcul de son impôt :

Jusqu’à 11 497 € : 0 %

De 11 498 € à 29 315 € : ( 29 315 € – 11 497 € ) × 11 % = 17 818 € × 11 % = 1 959,98 €

De 29 316 € à 36 000 € : ( 36 000 € – 29 315 € ) x 30 % = 6 685 € × 30 % = 2 005,50 € .

L’impôt brut de chaque membre du couple est de : 0 € + 1 959,98 € + 2 005,50 € = 3 965,48 € .

Cet impôt doit être multiplié par le nombre de parts du foyer fiscal. Dans cet exemple, il sera multiplié par 2,5 puisqu’il s’agit d’un couple marié ou pacsé avec 1 enfant.

Le couple avec 1 enfant devrait donc un impôt de 3 965,48 € × 2,5, soit 9 913,70 € .

Le couple a droit à un avantage fiscal maximal de 1 791 € pour son enfant (c’est le plafonnement du quotient familial ).

Pour rappel, un couple marié ou pacsé sans enfant ayant perçu un revenu net imposable de 90 000 € devra un impôt de 13 330,96 € .

Ainsi, l’avantage lié à l’enfant est de 3 417,26 € ( 13 330,96 € – 9 913,70 € ).

Ce montant dépasse l’avantage fiscal maximal auquel le couple a droit pour son enfant de 1 626,26 € ( 3 417,26 € – 1 791 € ).

Le couple avec 1 enfant devra donc un impôt de 11 539,96 € ( 9 913,70 € + 1 626,26 € ).

Le taux marginal d’imposition (TMI) de ce couple avec 1 enfant est de 30 % , car son quotient familial le situe dans cette tranche. Mais tous ses revenus ne sont pas imposés à 30 % .

Un couple marié ou pacsé avec 2 enfants (foyer de 3 parts, 1 part pour chaque parent et 1 demi-part pour chaque enfant) ayant perçu un revenu net imposable de 60 000 € .

Son quotient familial est de 60 000 € : 3 = 20 000 € .

Pour le calcul de son impôt :

Jusqu’à 11 497 € : 0 %

De 11 498 € à 20 000 € : ( 20 000 € – 11 497 € ) x 11 % = 8 503 € × 11 % = 935,33 € .

Cet impôt doit être multiplié par le nombre de parts du foyer fiscal. Dans cet exemple, il sera multiplié par 3 puisqu’il s’agit d’un couple marié ou pacsé avec 2 enfants.

Le couple avec 2 enfants devrait donc un impôt de : 935,33 € x 3, soit 2 805,99 € .

Le couple a droit à un avantage fiscal maximal de 3 582 € ( 1 791 € x 2) pour ses 2 enfants (c’est le plafonnement du quotient familial ).

Pour rappel, un couple marié ou pacsé sans enfant ayant perçu un revenu net imposable de 60 000 € devra un impôt de 4 330,96 € .

Ainsi, l’avantage lié aux 2 enfants est de 1 524,97 € ( 4 330,96 € – 2 805,99 € ).

Le montant de cet avantage est inférieur à l’avantage maximal de 3 582 € .

Le couple avec 2 enfants devra donc un impôt de 2 805,99 € .

Le taux marginal d’imposition (TMI) de ce couple avec 2 enfants est de 11 % , car son quotient familial le situe dans cette tranche. Mais tous ses revenus ne sont pas imposés à 11 % .

Un couple marié ou pacsé avec 2 enfants (foyer de 3 parts, 1 part pour chaque parent et 1 demi-part pour chaque enfant) ayant perçu un revenu net imposable de 90 000 € .

Son quotient familial est de 90 000 € : 3 = 30 000 € .

Pour le calcul de son impôt :

Jusqu’à 11 497 € : 0 %

De 11 498 € à 29 315 € : ( 29 315 € – 11 497 € ) × 11 % = 17 818 € × 11 % = 1 959,98 €

De 29 316 € à 30 000 € : ( 30 000 € – 29 315 € ) x 30 % = 685 € × 30 % = 205,50 € .

L’impôt brut de chaque membre du couple est de : 0 € + 1 959,98 € + 205,50 € = 2 165,48 € .

Cet impôt doit être multiplié par le nombre de parts du foyer fiscal. Dans cet exemple, il sera multiplié par 3 puisqu’il s’agit d’un couple marié ou pacsé avec 2 enfants.

Le couple avec 2 enfants devrait donc un impôt de 2 165,48 € × 3, soit 6 496,44 € .

Le couple a droit à un avantage fiscal maximal de 3 582 € ( 1 791 € x 2) pour ses 2 enfants (c’est le plafonnement du quotient familial ).

Pour rappel, un couple marié ou pacsé sans enfant ayant perçu un revenu net imposable de 90 000 € devra un impôt de 13 330,96 € .

Ainsi, l’avantage lié aux enfants est de 6 834,52 € ( 13 330,96 € – 6 496,44 € ).

Ce montant dépasse l’avantage fiscal maximal auquel le couple a droit pour ses 2 enfants de 3 252,52 € ( 6 834,52 € – 3 582 € ).

Le couple avec 2 enfants devra donc un impôt de 9 748,96 € ( 6 496,44 € + 3 252,52 € ).

Le taux marginal d’imposition (TMI) de ce couple avec 2 enfants est de 30 % , car son quotient familial le situe dans cette tranche. Mais tous ses revenus ne sont pas imposés à 30 % .

Un parent isolé avec 1 enfant (foyer de 2 parts, 1 part pour le parent, 1 demi-part pour l’enfant en résidence principale et 1 demi-part supplémentaire en tant que parent isolé) ayant perçu un revenu net imposable de 30 000 € .

Son quotient familial est de 30 000 € : 2 = 15 000 € .

Jusqu’à 11 497 € : 0 %

De 11 498 € à 15 000 € : ( 15 000 € – 11 497 € ) x 11 % = 3 503 € x 11 % = 385,33 € .

Cet impôt doit être multiplié par le nombre de parts du foyer fiscal. Dans cet exemple, il sera multiplié par 2 puisqu’il s’agit d’un parent isolé avec 1 enfant.

À noter : l’avantage en impôt est réduit de moitié en cas de résidence alternée.

L’impôt brut de la famille est de : 385,33 € x 2 , soit 770,66 € .

Le parent isolé avec 1 enfant a droit à un avantage fiscal maximal de 4 224 € pour son enfant (c’est le plafonnement du quotient familial ).

Pour rappel, un célibataire sans enfant ayant perçu un revenu net imposable de 30 000 € devra un impôt de 2 165,48 € .

Ainsi, l’avantage lié à l’enfant est de 1 394,82 € ( 2 165,48 € – 770,66 € ).

Le montant de cet avantage est inférieur à l’avantage maximal de 4 224 € .

Le parent isolé avec 1 enfant devra donc un impôt de 770,66 € .

Le taux marginal d’imposition (TMI) de cette famille est de 11 % , car son quotient familial le situe dans cette tranche. Mais tous ses revenus ne sont pas imposés à 11 % .

Un parent isolé avec 2 enfants (foyer de 2,5 parts, 1 part pour le parent, 1 demi-part pour chaque enfant en résidence principale et 1 demi-part supplémentaire en tant que parent isolé) ayant perçu un revenu net imposable de 30 000 € .

Son quotient familial est de 30 000 € : 2,5 = 12 000 € .

Jusqu’à 11 497 € : 0 %

De 11 498 € à 12 000 € : ( 12 000 € – 11 497 € ) x 11 % = 503 € x 11 % = 55,33 € .

Cet impôt doit être multiplié par le nombre de parts du foyer fiscal. Dans cet exemple, il sera multiplié par 2,5 puisqu’il s’agit d’un parent isolé avec 2 enfants.

À noter : l’avantage en impôt est réduit de moitié en cas de résidence alternée.

L’impôt brut de la famille est de : 55,33 € x 2,5 , soit 138,25 € .

Le parent isolé avec 2 enfants a droit à un avantage fiscal maximal de 6 015 € ( 4 224 € + 1 791 € ) pour ses 2 enfants (c’est le plafonnement du quotient familial ).

Pour rappel, un célibataire sans enfant ayant perçu un revenu net imposable de 30 000 € devra un impôt de 2 165,48 € .

Ainsi, l’avantage lié à l’enfant est de 2 027,23 € ( 2 165,48 € – 138,25 € ).

Le montant de cet avantage est inférieur à l’avantage maximal de 6 015 € .

Le parent isolé avec 2 enfants devra donc un impôt de 138,25 € .

Le taux marginal d’imposition (TMI) de cette famille est de 11 % , car son quotient familial le situe dans cette tranche. Mais tous ses revenus ne sont pas imposés à 11 % .

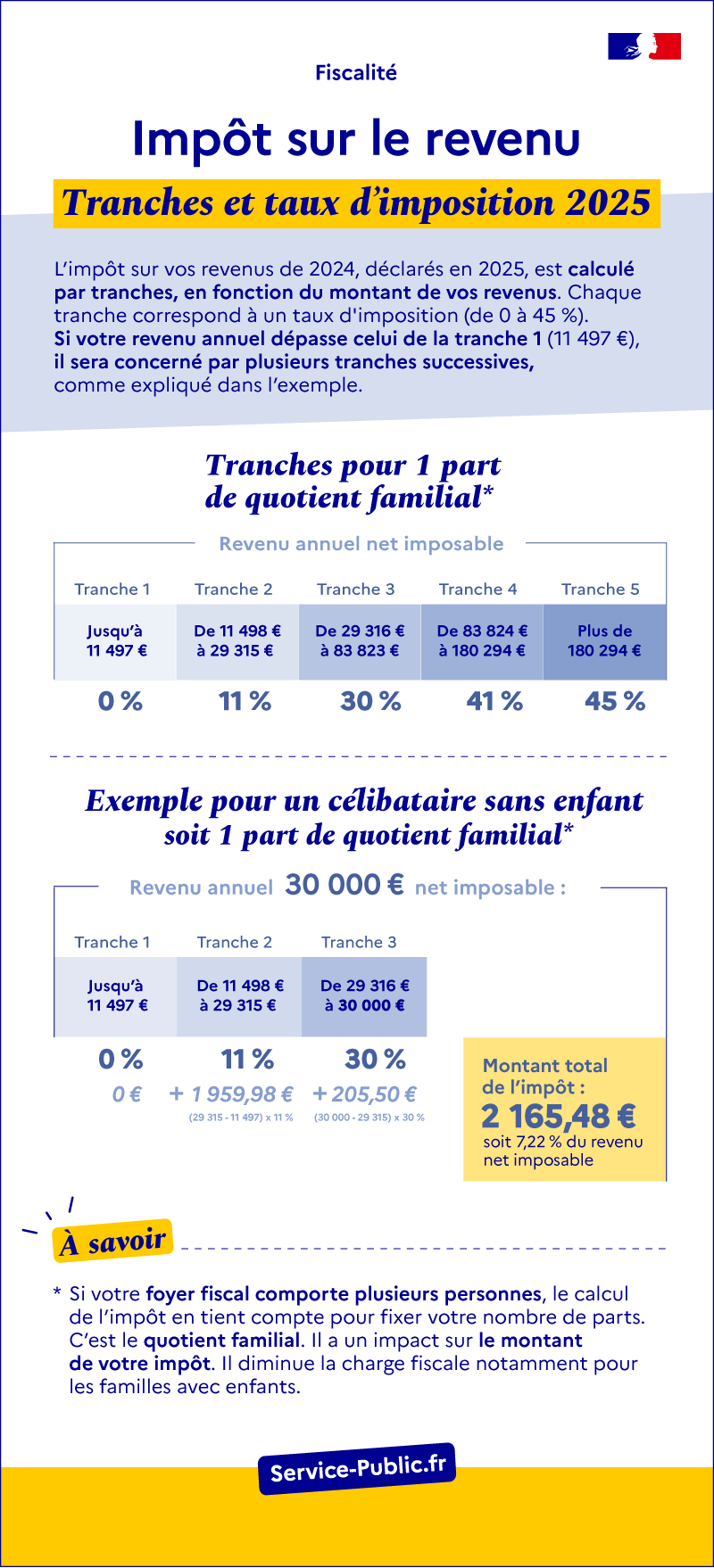

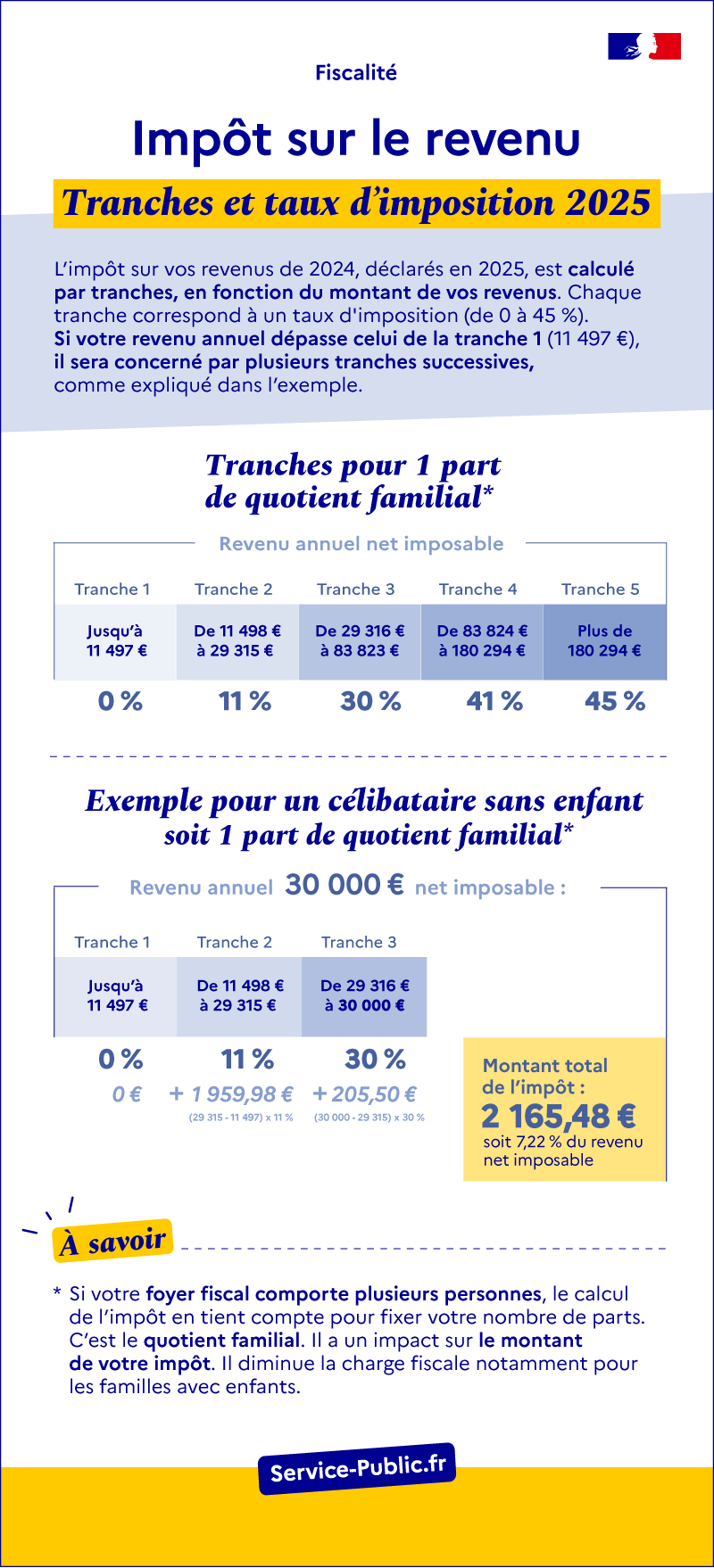

Impôt sur le revenu

Tranches et taux d’imposition 2025

Votre impôt est calculé par tranches, en fonction du montant de votre revenu. Chaque tranche correspond à un taux d’imposition (de 0 à 45 %). Si votre revenu annuel dépasse celui de la tranche 1 (11 497 €), il sera concerné par plusieurs tranches successives, comme expliqué dans l’exemple.

Tranches pour 1 part de quotient familial :

– Jusqu’à 11 497 € (tranche 1) : taux d’imposition de 0 %

– De 11 498 € à 29 315 € (tranche 2) : taux d’imposition de 11 %

– De 29 316 € à 83 823 € (tranche 3) : taux d’imposition de 30 %

– De 83 824 € à 180 294 € (tranche 4) : taux d’imposition de 41 %

– Plus de 180 294 € (tranche 5) : taux d’imposition de 45 %

Exemple de calcul pour 1 part de quotient familial :

Un célibataire (1 part) dont le revenu annuel net imposable est de 30 000 €, le calcul de son impôt est le suivant :

– Jusqu’à 11 497 € (tranche 1) : 0 €

– De 11 498 € à 29 315 € (tranche 2) : 1 959,98 €, soit (29 315 – 11497) x 11 %

– De 29 316 € à 30 000 € (tranche 3) : 205,50 €, soit (30 000 – 29 315) x 30 %

Montant total de l’impôt : 2 165,48 €, soit 7,22 % de son revenu net imposable.

À savoir : si votre foyer fiscal comporte plusieurs personnes, le calcul de l’impôt en tient compte pour fixer votre nombre de parts. C’est le quotient familial. Ce mécanisme a un impact sur le montant de votre impôt. Il diminue notamment la charge fiscale pour les familles avec enfants.

Par téléphone :

0809 401 401

Du lundi au vendredi de 8h30 à 19h, hors jours fériés.

Service gratuit + prix appel

Le barème sert au calcul de votre impôt.

Il est progressif.

Il comporte plusieurs tranches de revenu, qui correspondent chacune à un taux d’imposition différent, qui varie de 0 % à 45 % .

Pour appliquer le barème de l’impôt à votre revenu imposable, il faut tenir compte du quotient familial, c’est-à-dire de votre nombre de parts, qui dépend de votre situation et du nombre de personnes dans votre foyer fiscal.

Tranches de revenus |

Taux d’imposition de la tranche de revenu |

|---|---|

Jusqu’à 11 497 € |

0 % |

De 11 498 € à 29 315 € |

11 % |

De 29 316 € à 83 823 € |

30 % |

De 83 824 € à 180 294 € |

41 % |

Plus de 180 294 € |

45 % |

Le taux marginal d’imposition (TMI) est le taux d’imposition qui s’applique à la tranche la plus élevée de vos revenus.

Le taux moyen d’imposition est le taux moyen auquel vos revenus sont taxés. Il vous indique la part que représente votre impôt dans vos revenus.

Nous vous présentons quelques exemples de calcul :

Un célibataire (foyer d’une seule part) dont le revenu net imposable est de 30 000 € , sans aucune réduction ni déduction.

Son quotient familial est de 30 000 € .

Pour le calcul de son impôt :

Jusqu’à 11 497 € : 0 %

De 11 498 € à 29 315 € : ( 29 315 € – 11 497 € ) × 11 % = 17 818 € × 11 % = 1 959,98 €

De 29 316 € à 30 000 € : ( 30 000 € – 29 315 € ) x 30 % = 685 € × 30 % = 205,50 € .

Son impôt brut est de : 0 € + 1 959,98 € + 205,50 € = 2 165,48 € .

Le taux marginal d’imposition (TMI) de ce contribuable est de 30 % , car son quotient familial le situe dans cette tranche. Mais tous ses revenus ne sont pas imposés à 30 % .

Un couple marié ou pacsé sans enfant (foyer de 2 parts) ayant perçu un revenu net imposable de 60 000 € .

Son quotient familial est de 60 000 € : 2 = 30 000 € .

Pour le calcul de son impôt :

Jusqu’à 11 497 € : 0 %

De 11 498 € à 29 315 € : ( 29 315 € – 11 497 € ) × 11 % = 17 818 € × 11 % = 1 959,98 €

De 29 316 € à 30 000 € : ( 30 000 € – 29 315 € ) x 30 % = 685 € × 30 % = 205,50 € .

L’impôt brut de chaque membre du couple est de : 0 € + 1 959,98 € + 205,50 € = 2 165,48 € .

Cet impôt doit être multiplié par le nombre de parts du foyer fiscal. Dans cet exemple, il sera multiplié par 2, puisqu’il s’agit d’un couple marié ou pacsé.

Le couple devra donc un impôt de 2 165,48 € × 2 , soit 4 330,96 € .

Le taux marginal d’imposition (TMI) de ce couple est de 30 % , car son quotient familial le situe dans cette tranche. Mais tous ses revenus ne sont pas imposés à 30 % .

Un couple marié ou pacsé sans enfant (foyer de 2 parts) ayant perçu un revenu net imposable de 90 000 € .

Son quotient familial est de 90 000 € : 2 = 45 000 € .

Pour le calcul de son impôt :

Jusqu’à 11 497 € : 0 %

De 11 498 € à 29 315 € : ( 29 315 € – 11 497 € ) × 11 % = 17 818 € × 11 % = 1 959,98 €

De 29 316 € à 45 000 € : ( 45 000 € – 29 315 € ) x 30 % = 15 685 € × 30 % = 4 705,50 € .

L’impôt brut de chaque membre du couple est de : 0 € + 1 959,98 € + 4 705,50 € = 6 665,48 € .

Cet impôt doit être multiplié par le nombre de parts du foyer fiscal. Dans cet exemple, il sera multiplié par 2 puisqu’il s’agit d’un couple marié ou pacsé.

Le couple devra donc un impôt de 6 665,48 € × 2 , soit 13 330,96 € .

Le taux marginal d’imposition (TMI) de ce couple est de 30 % , car son quotient familial le situe dans cette tranche. Mais tous ses revenus ne sont pas imposés à 30 % .

Un couple marié ou pacsé avec 1 enfant (foyer de 2,5 parts, 1 part pour chaque parent et 1 demi-part pour l’enfant) ayant perçu un revenu net imposable de 60 000 € .

Son quotient familial est de 60 000 € : 2,5 = 24 000 € .

Pour le calcul de son impôt :

Jusqu’à 11 497 € : 0 %

De 11 498 € à 24 000 € : ( 24 000 € – 11 497 € ) x 11 % = 12 503 € × 11 % = 1 375,33 € .

Cet impôt doit être multiplié par le nombre de parts du foyer fiscal. Dans cet exemple, il sera multiplié par 2,5 puisqu’il s’agit d’un couple marié ou pacsé avec 1 enfant.

Le couple avec 1 enfant devrait donc un impôt de : 1 375,33 € x 2,5, soit 3 438,33 € .

Le couple a droit à un avantage fiscal maximal de 1 791 € pour son enfant (c’est le plafonnement du quotient familial ).

Pour rappel, un couple marié ou pacsé sans enfant ayant perçu un revenu net imposable de 60 000 € devra un impôt de 4 330,96 € .

Ainsi, l’avantage lié à l’enfant est de 892,63 € ( 4 330,96 € – 3 438,33 € ).

Le montant de cet avantage est inférieur à l’avantage maximal de 1 791 € .

Le couple avec 1 enfant devra donc un impôt de 3 438,33 € .

Le taux marginal d’imposition (TMI) de ce couple avec 1 enfant est de 11 % , car son quotient familial le situe dans cette tranche. Mais tous ses revenus ne sont pas imposés à 11 % .

Un couple marié ou pacsé avec 1 enfant (foyer de 2,5 parts, 1 part pour chaque parent et 1 demi-part pour l’enfant) ayant perçu un revenu net imposable de 90 000 € .

Son quotient familial est de 90 000 € : 2,5 = 36 000 € .

Pour le calcul de son impôt :

Jusqu’à 11 497 € : 0 %

De 11 498 € à 29 315 € : ( 29 315 € – 11 497 € ) × 11 % = 17 818 € × 11 % = 1 959,98 €

De 29 316 € à 36 000 € : ( 36 000 € – 29 315 € ) x 30 % = 6 685 € × 30 % = 2 005,50 € .

L’impôt brut de chaque membre du couple est de : 0 € + 1 959,98 € + 2 005,50 € = 3 965,48 € .

Cet impôt doit être multiplié par le nombre de parts du foyer fiscal. Dans cet exemple, il sera multiplié par 2,5 puisqu’il s’agit d’un couple marié ou pacsé avec 1 enfant.

Le couple avec 1 enfant devrait donc un impôt de 3 965,48 € × 2,5, soit 9 913,70 € .

Le couple a droit à un avantage fiscal maximal de 1 791 € pour son enfant (c’est le plafonnement du quotient familial ).

Pour rappel, un couple marié ou pacsé sans enfant ayant perçu un revenu net imposable de 90 000 € devra un impôt de 13 330,96 € .

Ainsi, l’avantage lié à l’enfant est de 3 417,26 € ( 13 330,96 € – 9 913,70 € ).

Ce montant dépasse l’avantage fiscal maximal auquel le couple a droit pour son enfant de 1 626,26 € ( 3 417,26 € – 1 791 € ).

Le couple avec 1 enfant devra donc un impôt de 11 539,96 € ( 9 913,70 € + 1 626,26 € ).

Le taux marginal d’imposition (TMI) de ce couple avec 1 enfant est de 30 % , car son quotient familial le situe dans cette tranche. Mais tous ses revenus ne sont pas imposés à 30 % .

Un couple marié ou pacsé avec 2 enfants (foyer de 3 parts, 1 part pour chaque parent et 1 demi-part pour chaque enfant) ayant perçu un revenu net imposable de 60 000 € .

Son quotient familial est de 60 000 € : 3 = 20 000 € .

Pour le calcul de son impôt :

Jusqu’à 11 497 € : 0 %

De 11 498 € à 20 000 € : ( 20 000 € – 11 497 € ) x 11 % = 8 503 € × 11 % = 935,33 € .

Cet impôt doit être multiplié par le nombre de parts du foyer fiscal. Dans cet exemple, il sera multiplié par 3 puisqu’il s’agit d’un couple marié ou pacsé avec 2 enfants.

Le couple avec 2 enfants devrait donc un impôt de : 935,33 € x 3, soit 2 805,99 € .

Le couple a droit à un avantage fiscal maximal de 3 582 € ( 1 791 € x 2) pour ses 2 enfants (c’est le plafonnement du quotient familial ).

Pour rappel, un couple marié ou pacsé sans enfant ayant perçu un revenu net imposable de 60 000 € devra un impôt de 4 330,96 € .

Ainsi, l’avantage lié aux 2 enfants est de 1 524,97 € ( 4 330,96 € – 2 805,99 € ).

Le montant de cet avantage est inférieur à l’avantage maximal de 3 582 € .

Le couple avec 2 enfants devra donc un impôt de 2 805,99 € .

Le taux marginal d’imposition (TMI) de ce couple avec 2 enfants est de 11 % , car son quotient familial le situe dans cette tranche. Mais tous ses revenus ne sont pas imposés à 11 % .

Un couple marié ou pacsé avec 2 enfants (foyer de 3 parts, 1 part pour chaque parent et 1 demi-part pour chaque enfant) ayant perçu un revenu net imposable de 90 000 € .

Son quotient familial est de 90 000 € : 3 = 30 000 € .

Pour le calcul de son impôt :

Jusqu’à 11 497 € : 0 %

De 11 498 € à 29 315 € : ( 29 315 € – 11 497 € ) × 11 % = 17 818 € × 11 % = 1 959,98 €

De 29 316 € à 30 000 € : ( 30 000 € – 29 315 € ) x 30 % = 685 € × 30 % = 205,50 € .

L’impôt brut de chaque membre du couple est de : 0 € + 1 959,98 € + 205,50 € = 2 165,48 € .

Cet impôt doit être multiplié par le nombre de parts du foyer fiscal. Dans cet exemple, il sera multiplié par 3 puisqu’il s’agit d’un couple marié ou pacsé avec 2 enfants.

Le couple avec 2 enfants devrait donc un impôt de 2 165,48 € × 3, soit 6 496,44 € .

Le couple a droit à un avantage fiscal maximal de 3 582 € ( 1 791 € x 2) pour ses 2 enfants (c’est le plafonnement du quotient familial ).

Pour rappel, un couple marié ou pacsé sans enfant ayant perçu un revenu net imposable de 90 000 € devra un impôt de 13 330,96 € .

Ainsi, l’avantage lié aux enfants est de 6 834,52 € ( 13 330,96 € – 6 496,44 € ).

Ce montant dépasse l’avantage fiscal maximal auquel le couple a droit pour ses 2 enfants de 3 252,52 € ( 6 834,52 € – 3 582 € ).

Le couple avec 2 enfants devra donc un impôt de 9 748,96 € ( 6 496,44 € + 3 252,52 € ).

Le taux marginal d’imposition (TMI) de ce couple avec 2 enfants est de 30 % , car son quotient familial le situe dans cette tranche. Mais tous ses revenus ne sont pas imposés à 30 % .

Un parent isolé avec 1 enfant (foyer de 2 parts, 1 part pour le parent, 1 demi-part pour l’enfant en résidence principale et 1 demi-part supplémentaire en tant que parent isolé) ayant perçu un revenu net imposable de 30 000 € .

Son quotient familial est de 30 000 € : 2 = 15 000 € .

Jusqu’à 11 497 € : 0 %

De 11 498 € à 15 000 € : ( 15 000 € – 11 497 € ) x 11 % = 3 503 € x 11 % = 385,33 € .

Cet impôt doit être multiplié par le nombre de parts du foyer fiscal. Dans cet exemple, il sera multiplié par 2 puisqu’il s’agit d’un parent isolé avec 1 enfant.

À noter : l’avantage en impôt est réduit de moitié en cas de résidence alternée.

L’impôt brut de la famille est de : 385,33 € x 2 , soit 770,66 € .

Le parent isolé avec 1 enfant a droit à un avantage fiscal maximal de 4 224 € pour son enfant (c’est le plafonnement du quotient familial ).

Pour rappel, un célibataire sans enfant ayant perçu un revenu net imposable de 30 000 € devra un impôt de 2 165,48 € .

Ainsi, l’avantage lié à l’enfant est de 1 394,82 € ( 2 165,48 € – 770,66 € ).

Le montant de cet avantage est inférieur à l’avantage maximal de 4 224 € .

Le parent isolé avec 1 enfant devra donc un impôt de 770,66 € .

Le taux marginal d’imposition (TMI) de cette famille est de 11 % , car son quotient familial le situe dans cette tranche. Mais tous ses revenus ne sont pas imposés à 11 % .

Un parent isolé avec 2 enfants (foyer de 2,5 parts, 1 part pour le parent, 1 demi-part pour chaque enfant en résidence principale et 1 demi-part supplémentaire en tant que parent isolé) ayant perçu un revenu net imposable de 30 000 € .

Son quotient familial est de 30 000 € : 2,5 = 12 000 € .

Jusqu’à 11 497 € : 0 %

De 11 498 € à 12 000 € : ( 12 000 € – 11 497 € ) x 11 % = 503 € x 11 % = 55,33 € .

Cet impôt doit être multiplié par le nombre de parts du foyer fiscal. Dans cet exemple, il sera multiplié par 2,5 puisqu’il s’agit d’un parent isolé avec 2 enfants.

À noter : l’avantage en impôt est réduit de moitié en cas de résidence alternée.

L’impôt brut de la famille est de : 55,33 € x 2,5 , soit 138,25 € .

Le parent isolé avec 2 enfants a droit à un avantage fiscal maximal de 6 015 € ( 4 224 € + 1 791 € ) pour ses 2 enfants (c’est le plafonnement du quotient familial ).

Pour rappel, un célibataire sans enfant ayant perçu un revenu net imposable de 30 000 € devra un impôt de 2 165,48 € .

Ainsi, l’avantage lié à l’enfant est de 2 027,23 € ( 2 165,48 € – 138,25 € ).

Le montant de cet avantage est inférieur à l’avantage maximal de 6 015 € .

Le parent isolé avec 2 enfants devra donc un impôt de 138,25 € .

Le taux marginal d’imposition (TMI) de cette famille est de 11 % , car son quotient familial le situe dans cette tranche. Mais tous ses revenus ne sont pas imposés à 11 % .

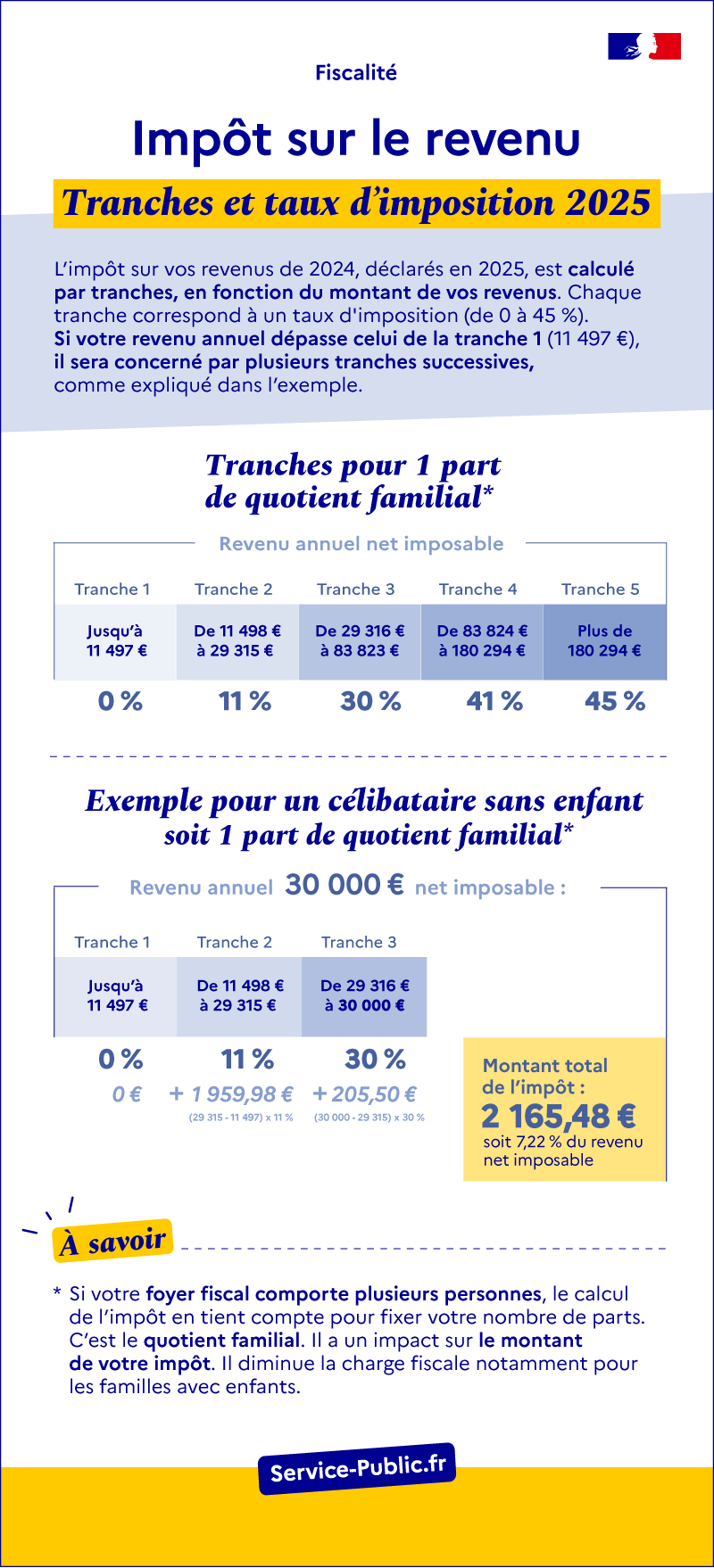

Impôt sur le revenu

Tranches et taux d’imposition 2025

Votre impôt est calculé par tranches, en fonction du montant de votre revenu. Chaque tranche correspond à un taux d’imposition (de 0 à 45 %). Si votre revenu annuel dépasse celui de la tranche 1 (11 497 €), il sera concerné par plusieurs tranches successives, comme expliqué dans l’exemple.

Tranches pour 1 part de quotient familial :

– Jusqu’à 11 497 € (tranche 1) : taux d’imposition de 0 %

– De 11 498 € à 29 315 € (tranche 2) : taux d’imposition de 11 %

– De 29 316 € à 83 823 € (tranche 3) : taux d’imposition de 30 %

– De 83 824 € à 180 294 € (tranche 4) : taux d’imposition de 41 %

– Plus de 180 294 € (tranche 5) : taux d’imposition de 45 %

Exemple de calcul pour 1 part de quotient familial :

Un célibataire (1 part) dont le revenu annuel net imposable est de 30 000 €, le calcul de son impôt est le suivant :

– Jusqu’à 11 497 € (tranche 1) : 0 €

– De 11 498 € à 29 315 € (tranche 2) : 1 959,98 €, soit (29 315 – 11497) x 11 %

– De 29 316 € à 30 000 € (tranche 3) : 205,50 €, soit (30 000 – 29 315) x 30 %

Montant total de l’impôt : 2 165,48 €, soit 7,22 % de son revenu net imposable.

À savoir : si votre foyer fiscal comporte plusieurs personnes, le calcul de l’impôt en tient compte pour fixer votre nombre de parts. C’est le quotient familial. Ce mécanisme a un impact sur le montant de votre impôt. Il diminue notamment la charge fiscale pour les familles avec enfants.

Par téléphone :

0809 401 401

Du lundi au vendredi de 8h30 à 19h, hors jours fériés.

Service gratuit + prix appel

Le barème sert au calcul de votre impôt.

Il est progressif.

Il comporte plusieurs tranches de revenu, qui correspondent chacune à un taux d’imposition différent, qui varie de 0 % à 45 % .

Pour appliquer le barème de l’impôt à votre revenu imposable, il faut tenir compte du quotient familial, c’est-à-dire de votre nombre de parts, qui dépend de votre situation et du nombre de personnes dans votre foyer fiscal.

Tranches de revenus |

Taux d’imposition de la tranche de revenu |

|---|---|

Jusqu’à 11 497 € |

0 % |

De 11 498 € à 29 315 € |

11 % |

De 29 316 € à 83 823 € |

30 % |

De 83 824 € à 180 294 € |

41 % |

Plus de 180 294 € |

45 % |

Le taux marginal d’imposition (TMI) est le taux d’imposition qui s’applique à la tranche la plus élevée de vos revenus.

Le taux moyen d’imposition est le taux moyen auquel vos revenus sont taxés. Il vous indique la part que représente votre impôt dans vos revenus.

Nous vous présentons quelques exemples de calcul :

Un célibataire (foyer d’une seule part) dont le revenu net imposable est de 30 000 € , sans aucune réduction ni déduction.

Son quotient familial est de 30 000 € .

Pour le calcul de son impôt :

Jusqu’à 11 497 € : 0 %

De 11 498 € à 29 315 € : ( 29 315 € – 11 497 € ) × 11 % = 17 818 € × 11 % = 1 959,98 €

De 29 316 € à 30 000 € : ( 30 000 € – 29 315 € ) x 30 % = 685 € × 30 % = 205,50 € .

Son impôt brut est de : 0 € + 1 959,98 € + 205,50 € = 2 165,48 € .

Le taux marginal d’imposition (TMI) de ce contribuable est de 30 % , car son quotient familial le situe dans cette tranche. Mais tous ses revenus ne sont pas imposés à 30 % .

Un couple marié ou pacsé sans enfant (foyer de 2 parts) ayant perçu un revenu net imposable de 60 000 € .

Son quotient familial est de 60 000 € : 2 = 30 000 € .

Pour le calcul de son impôt :

Jusqu’à 11 497 € : 0 %

De 11 498 € à 29 315 € : ( 29 315 € – 11 497 € ) × 11 % = 17 818 € × 11 % = 1 959,98 €

De 29 316 € à 30 000 € : ( 30 000 € – 29 315 € ) x 30 % = 685 € × 30 % = 205,50 € .

L’impôt brut de chaque membre du couple est de : 0 € + 1 959,98 € + 205,50 € = 2 165,48 € .

Cet impôt doit être multiplié par le nombre de parts du foyer fiscal. Dans cet exemple, il sera multiplié par 2, puisqu’il s’agit d’un couple marié ou pacsé.

Le couple devra donc un impôt de 2 165,48 € × 2 , soit 4 330,96 € .

Le taux marginal d’imposition (TMI) de ce couple est de 30 % , car son quotient familial le situe dans cette tranche. Mais tous ses revenus ne sont pas imposés à 30 % .

Un couple marié ou pacsé sans enfant (foyer de 2 parts) ayant perçu un revenu net imposable de 90 000 € .

Son quotient familial est de 90 000 € : 2 = 45 000 € .

Pour le calcul de son impôt :

Jusqu’à 11 497 € : 0 %

De 11 498 € à 29 315 € : ( 29 315 € – 11 497 € ) × 11 % = 17 818 € × 11 % = 1 959,98 €

De 29 316 € à 45 000 € : ( 45 000 € – 29 315 € ) x 30 % = 15 685 € × 30 % = 4 705,50 € .

L’impôt brut de chaque membre du couple est de : 0 € + 1 959,98 € + 4 705,50 € = 6 665,48 € .

Cet impôt doit être multiplié par le nombre de parts du foyer fiscal. Dans cet exemple, il sera multiplié par 2 puisqu’il s’agit d’un couple marié ou pacsé.

Le couple devra donc un impôt de 6 665,48 € × 2 , soit 13 330,96 € .

Le taux marginal d’imposition (TMI) de ce couple est de 30 % , car son quotient familial le situe dans cette tranche. Mais tous ses revenus ne sont pas imposés à 30 % .

Un couple marié ou pacsé avec 1 enfant (foyer de 2,5 parts, 1 part pour chaque parent et 1 demi-part pour l’enfant) ayant perçu un revenu net imposable de 60 000 € .

Son quotient familial est de 60 000 € : 2,5 = 24 000 € .

Pour le calcul de son impôt :

Jusqu’à 11 497 € : 0 %

De 11 498 € à 24 000 € : ( 24 000 € – 11 497 € ) x 11 % = 12 503 € × 11 % = 1 375,33 € .

Cet impôt doit être multiplié par le nombre de parts du foyer fiscal. Dans cet exemple, il sera multiplié par 2,5 puisqu’il s’agit d’un couple marié ou pacsé avec 1 enfant.

Le couple avec 1 enfant devrait donc un impôt de : 1 375,33 € x 2,5, soit 3 438,33 € .

Le couple a droit à un avantage fiscal maximal de 1 791 € pour son enfant (c’est le plafonnement du quotient familial ).

Pour rappel, un couple marié ou pacsé sans enfant ayant perçu un revenu net imposable de 60 000 € devra un impôt de 4 330,96 € .

Ainsi, l’avantage lié à l’enfant est de 892,63 € ( 4 330,96 € – 3 438,33 € ).

Le montant de cet avantage est inférieur à l’avantage maximal de 1 791 € .

Le couple avec 1 enfant devra donc un impôt de 3 438,33 € .

Le taux marginal d’imposition (TMI) de ce couple avec 1 enfant est de 11 % , car son quotient familial le situe dans cette tranche. Mais tous ses revenus ne sont pas imposés à 11 % .

Un couple marié ou pacsé avec 1 enfant (foyer de 2,5 parts, 1 part pour chaque parent et 1 demi-part pour l’enfant) ayant perçu un revenu net imposable de 90 000 € .

Son quotient familial est de 90 000 € : 2,5 = 36 000 € .

Pour le calcul de son impôt :

Jusqu’à 11 497 € : 0 %

De 11 498 € à 29 315 € : ( 29 315 € – 11 497 € ) × 11 % = 17 818 € × 11 % = 1 959,98 €

De 29 316 € à 36 000 € : ( 36 000 € – 29 315 € ) x 30 % = 6 685 € × 30 % = 2 005,50 € .

L’impôt brut de chaque membre du couple est de : 0 € + 1 959,98 € + 2 005,50 € = 3 965,48 € .

Cet impôt doit être multiplié par le nombre de parts du foyer fiscal. Dans cet exemple, il sera multiplié par 2,5 puisqu’il s’agit d’un couple marié ou pacsé avec 1 enfant.

Le couple avec 1 enfant devrait donc un impôt de 3 965,48 € × 2,5, soit 9 913,70 € .

Le couple a droit à un avantage fiscal maximal de 1 791 € pour son enfant (c’est le plafonnement du quotient familial ).

Pour rappel, un couple marié ou pacsé sans enfant ayant perçu un revenu net imposable de 90 000 € devra un impôt de 13 330,96 € .

Ainsi, l’avantage lié à l’enfant est de 3 417,26 € ( 13 330,96 € – 9 913,70 € ).

Ce montant dépasse l’avantage fiscal maximal auquel le couple a droit pour son enfant de 1 626,26 € ( 3 417,26 € – 1 791 € ).

Le couple avec 1 enfant devra donc un impôt de 11 539,96 € ( 9 913,70 € + 1 626,26 € ).

Le taux marginal d’imposition (TMI) de ce couple avec 1 enfant est de 30 % , car son quotient familial le situe dans cette tranche. Mais tous ses revenus ne sont pas imposés à 30 % .

Un couple marié ou pacsé avec 2 enfants (foyer de 3 parts, 1 part pour chaque parent et 1 demi-part pour chaque enfant) ayant perçu un revenu net imposable de 60 000 € .

Son quotient familial est de 60 000 € : 3 = 20 000 € .

Pour le calcul de son impôt :

Jusqu’à 11 497 € : 0 %

De 11 498 € à 20 000 € : ( 20 000 € – 11 497 € ) x 11 % = 8 503 € × 11 % = 935,33 € .

Cet impôt doit être multiplié par le nombre de parts du foyer fiscal. Dans cet exemple, il sera multiplié par 3 puisqu’il s’agit d’un couple marié ou pacsé avec 2 enfants.

Le couple avec 2 enfants devrait donc un impôt de : 935,33 € x 3, soit 2 805,99 € .

Le couple a droit à un avantage fiscal maximal de 3 582 € ( 1 791 € x 2) pour ses 2 enfants (c’est le plafonnement du quotient familial ).

Pour rappel, un couple marié ou pacsé sans enfant ayant perçu un revenu net imposable de 60 000 € devra un impôt de 4 330,96 € .

Ainsi, l’avantage lié aux 2 enfants est de 1 524,97 € ( 4 330,96 € – 2 805,99 € ).

Le montant de cet avantage est inférieur à l’avantage maximal de 3 582 € .

Le couple avec 2 enfants devra donc un impôt de 2 805,99 € .

Le taux marginal d’imposition (TMI) de ce couple avec 2 enfants est de 11 % , car son quotient familial le situe dans cette tranche. Mais tous ses revenus ne sont pas imposés à 11 % .

Un couple marié ou pacsé avec 2 enfants (foyer de 3 parts, 1 part pour chaque parent et 1 demi-part pour chaque enfant) ayant perçu un revenu net imposable de 90 000 € .

Son quotient familial est de 90 000 € : 3 = 30 000 € .

Pour le calcul de son impôt :

Jusqu’à 11 497 € : 0 %

De 11 498 € à 29 315 € : ( 29 315 € – 11 497 € ) × 11 % = 17 818 € × 11 % = 1 959,98 €

De 29 316 € à 30 000 € : ( 30 000 € – 29 315 € ) x 30 % = 685 € × 30 % = 205,50 € .

L’impôt brut de chaque membre du couple est de : 0 € + 1 959,98 € + 205,50 € = 2 165,48 € .

Cet impôt doit être multiplié par le nombre de parts du foyer fiscal. Dans cet exemple, il sera multiplié par 3 puisqu’il s’agit d’un couple marié ou pacsé avec 2 enfants.

Le couple avec 2 enfants devrait donc un impôt de 2 165,48 € × 3, soit 6 496,44 € .

Le couple a droit à un avantage fiscal maximal de 3 582 € ( 1 791 € x 2) pour ses 2 enfants (c’est le plafonnement du quotient familial ).

Pour rappel, un couple marié ou pacsé sans enfant ayant perçu un revenu net imposable de 90 000 € devra un impôt de 13 330,96 € .

Ainsi, l’avantage lié aux enfants est de 6 834,52 € ( 13 330,96 € – 6 496,44 € ).

Ce montant dépasse l’avantage fiscal maximal auquel le couple a droit pour ses 2 enfants de 3 252,52 € ( 6 834,52 € – 3 582 € ).

Le couple avec 2 enfants devra donc un impôt de 9 748,96 € ( 6 496,44 € + 3 252,52 € ).

Le taux marginal d’imposition (TMI) de ce couple avec 2 enfants est de 30 % , car son quotient familial le situe dans cette tranche. Mais tous ses revenus ne sont pas imposés à 30 % .

Un parent isolé avec 1 enfant (foyer de 2 parts, 1 part pour le parent, 1 demi-part pour l’enfant en résidence principale et 1 demi-part supplémentaire en tant que parent isolé) ayant perçu un revenu net imposable de 30 000 € .

Son quotient familial est de 30 000 € : 2 = 15 000 € .

Jusqu’à 11 497 € : 0 %

De 11 498 € à 15 000 € : ( 15 000 € – 11 497 € ) x 11 % = 3 503 € x 11 % = 385,33 € .

Cet impôt doit être multiplié par le nombre de parts du foyer fiscal. Dans cet exemple, il sera multiplié par 2 puisqu’il s’agit d’un parent isolé avec 1 enfant.

À noter : l’avantage en impôt est réduit de moitié en cas de résidence alternée.

L’impôt brut de la famille est de : 385,33 € x 2 , soit 770,66 € .

Le parent isolé avec 1 enfant a droit à un avantage fiscal maximal de 4 224 € pour son enfant (c’est le plafonnement du quotient familial ).

Pour rappel, un célibataire sans enfant ayant perçu un revenu net imposable de 30 000 € devra un impôt de 2 165,48 € .

Ainsi, l’avantage lié à l’enfant est de 1 394,82 € ( 2 165,48 € – 770,66 € ).

Le montant de cet avantage est inférieur à l’avantage maximal de 4 224 € .

Le parent isolé avec 1 enfant devra donc un impôt de 770,66 € .

Le taux marginal d’imposition (TMI) de cette famille est de 11 % , car son quotient familial le situe dans cette tranche. Mais tous ses revenus ne sont pas imposés à 11 % .

Un parent isolé avec 2 enfants (foyer de 2,5 parts, 1 part pour le parent, 1 demi-part pour chaque enfant en résidence principale et 1 demi-part supplémentaire en tant que parent isolé) ayant perçu un revenu net imposable de 30 000 € .

Son quotient familial est de 30 000 € : 2,5 = 12 000 € .

Jusqu’à 11 497 € : 0 %

De 11 498 € à 12 000 € : ( 12 000 € – 11 497 € ) x 11 % = 503 € x 11 % = 55,33 € .

Cet impôt doit être multiplié par le nombre de parts du foyer fiscal. Dans cet exemple, il sera multiplié par 2,5 puisqu’il s’agit d’un parent isolé avec 2 enfants.

À noter : l’avantage en impôt est réduit de moitié en cas de résidence alternée.

L’impôt brut de la famille est de : 55,33 € x 2,5 , soit 138,25 € .

Le parent isolé avec 2 enfants a droit à un avantage fiscal maximal de 6 015 € ( 4 224 € + 1 791 € ) pour ses 2 enfants (c’est le plafonnement du quotient familial ).

Pour rappel, un célibataire sans enfant ayant perçu un revenu net imposable de 30 000 € devra un impôt de 2 165,48 € .

Ainsi, l’avantage lié à l’enfant est de 2 027,23 € ( 2 165,48 € – 138,25 € ).

Le montant de cet avantage est inférieur à l’avantage maximal de 6 015 € .

Le parent isolé avec 2 enfants devra donc un impôt de 138,25 € .

Le taux marginal d’imposition (TMI) de cette famille est de 11 % , car son quotient familial le situe dans cette tranche. Mais tous ses revenus ne sont pas imposés à 11 % .

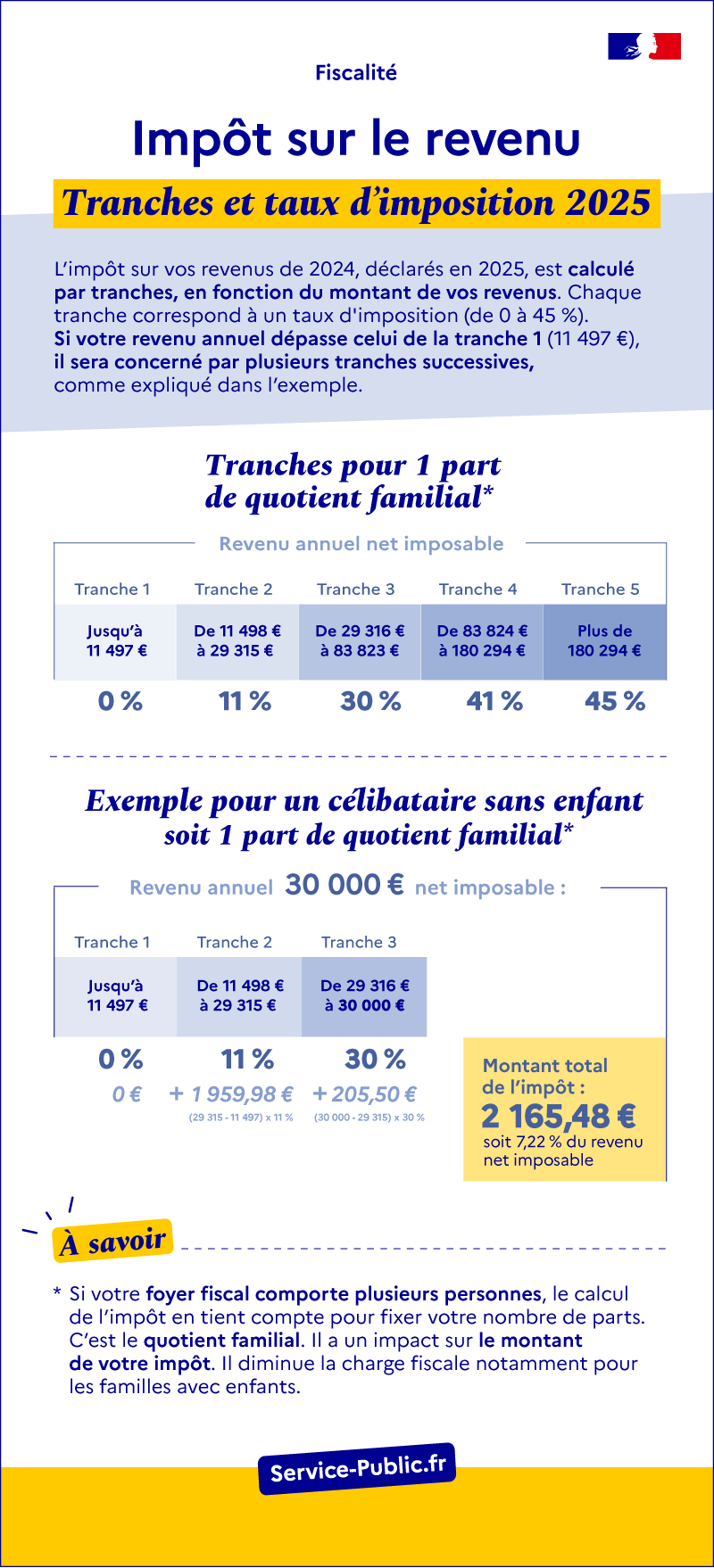

Impôt sur le revenu

Tranches et taux d’imposition 2025

Votre impôt est calculé par tranches, en fonction du montant de votre revenu. Chaque tranche correspond à un taux d’imposition (de 0 à 45 %). Si votre revenu annuel dépasse celui de la tranche 1 (11 497 €), il sera concerné par plusieurs tranches successives, comme expliqué dans l’exemple.

Tranches pour 1 part de quotient familial :

– Jusqu’à 11 497 € (tranche 1) : taux d’imposition de 0 %

– De 11 498 € à 29 315 € (tranche 2) : taux d’imposition de 11 %

– De 29 316 € à 83 823 € (tranche 3) : taux d’imposition de 30 %

– De 83 824 € à 180 294 € (tranche 4) : taux d’imposition de 41 %

– Plus de 180 294 € (tranche 5) : taux d’imposition de 45 %

Exemple de calcul pour 1 part de quotient familial :

Un célibataire (1 part) dont le revenu annuel net imposable est de 30 000 €, le calcul de son impôt est le suivant :

– Jusqu’à 11 497 € (tranche 1) : 0 €

– De 11 498 € à 29 315 € (tranche 2) : 1 959,98 €, soit (29 315 – 11497) x 11 %

– De 29 316 € à 30 000 € (tranche 3) : 205,50 €, soit (30 000 – 29 315) x 30 %

Montant total de l’impôt : 2 165,48 €, soit 7,22 % de son revenu net imposable.

À savoir : si votre foyer fiscal comporte plusieurs personnes, le calcul de l’impôt en tient compte pour fixer votre nombre de parts. C’est le quotient familial. Ce mécanisme a un impact sur le montant de votre impôt. Il diminue notamment la charge fiscale pour les familles avec enfants.

Par téléphone :

0809 401 401

Du lundi au vendredi de 8h30 à 19h, hors jours fériés.

Service gratuit + prix appel

Le recours à un architecte est obligatoire lorsque la surface de plancher de la future construction dépasse 150 m², lorsque le permis est déposé par une personne morale (exemple : SCI, SARL, …) ou que les travaux sur une construction existante conduisent la surface de plancher ou l’emprise au sol à dépasser le seuil des 150 m².

Le barème sert au calcul de votre impôt.

Il est progressif.

Il comporte plusieurs tranches de revenu, qui correspondent chacune à un taux d’imposition différent, qui varie de 0 % à 45 % .

Pour appliquer le barème de l’impôt à votre revenu imposable, il faut tenir compte du quotient familial, c’est-à-dire de votre nombre de parts, qui dépend de votre situation et du nombre de personnes dans votre foyer fiscal.

Tranches de revenus |

Taux d’imposition de la tranche de revenu |

|---|---|

Jusqu’à 11 497 € |

0 % |

De 11 498 € à 29 315 € |

11 % |

De 29 316 € à 83 823 € |

30 % |

De 83 824 € à 180 294 € |

41 % |

Plus de 180 294 € |

45 % |

Le taux marginal d’imposition (TMI) est le taux d’imposition qui s’applique à la tranche la plus élevée de vos revenus.

Le taux moyen d’imposition est le taux moyen auquel vos revenus sont taxés. Il vous indique la part que représente votre impôt dans vos revenus.

Nous vous présentons quelques exemples de calcul :

Un célibataire (foyer d’une seule part) dont le revenu net imposable est de 30 000 € , sans aucune réduction ni déduction.

Son quotient familial est de 30 000 € .

Pour le calcul de son impôt :

Jusqu’à 11 497 € : 0 %

De 11 498 € à 29 315 € : ( 29 315 € – 11 497 € ) × 11 % = 17 818 € × 11 % = 1 959,98 €

De 29 316 € à 30 000 € : ( 30 000 € – 29 315 € ) x 30 % = 685 € × 30 % = 205,50 € .

Son impôt brut est de : 0 € + 1 959,98 € + 205,50 € = 2 165,48 € .

Le taux marginal d’imposition (TMI) de ce contribuable est de 30 % , car son quotient familial le situe dans cette tranche. Mais tous ses revenus ne sont pas imposés à 30 % .

Un couple marié ou pacsé sans enfant (foyer de 2 parts) ayant perçu un revenu net imposable de 60 000 € .

Son quotient familial est de 60 000 € : 2 = 30 000 € .

Pour le calcul de son impôt :

Jusqu’à 11 497 € : 0 %

De 11 498 € à 29 315 € : ( 29 315 € – 11 497 € ) × 11 % = 17 818 € × 11 % = 1 959,98 €

De 29 316 € à 30 000 € : ( 30 000 € – 29 315 € ) x 30 % = 685 € × 30 % = 205,50 € .

L’impôt brut de chaque membre du couple est de : 0 € + 1 959,98 € + 205,50 € = 2 165,48 € .

Cet impôt doit être multiplié par le nombre de parts du foyer fiscal. Dans cet exemple, il sera multiplié par 2, puisqu’il s’agit d’un couple marié ou pacsé.

Le couple devra donc un impôt de 2 165,48 € × 2 , soit 4 330,96 € .

Le taux marginal d’imposition (TMI) de ce couple est de 30 % , car son quotient familial le situe dans cette tranche. Mais tous ses revenus ne sont pas imposés à 30 % .

Un couple marié ou pacsé sans enfant (foyer de 2 parts) ayant perçu un revenu net imposable de 90 000 € .

Son quotient familial est de 90 000 € : 2 = 45 000 € .

Pour le calcul de son impôt :

Jusqu’à 11 497 € : 0 %

De 11 498 € à 29 315 € : ( 29 315 € – 11 497 € ) × 11 % = 17 818 € × 11 % = 1 959,98 €

De 29 316 € à 45 000 € : ( 45 000 € – 29 315 € ) x 30 % = 15 685 € × 30 % = 4 705,50 € .

L’impôt brut de chaque membre du couple est de : 0 € + 1 959,98 € + 4 705,50 € = 6 665,48 € .

Cet impôt doit être multiplié par le nombre de parts du foyer fiscal. Dans cet exemple, il sera multiplié par 2 puisqu’il s’agit d’un couple marié ou pacsé.

Le couple devra donc un impôt de 6 665,48 € × 2 , soit 13 330,96 € .

Le taux marginal d’imposition (TMI) de ce couple est de 30 % , car son quotient familial le situe dans cette tranche. Mais tous ses revenus ne sont pas imposés à 30 % .

Un couple marié ou pacsé avec 1 enfant (foyer de 2,5 parts, 1 part pour chaque parent et 1 demi-part pour l’enfant) ayant perçu un revenu net imposable de 60 000 € .

Son quotient familial est de 60 000 € : 2,5 = 24 000 € .

Pour le calcul de son impôt :

Jusqu’à 11 497 € : 0 %

De 11 498 € à 24 000 € : ( 24 000 € – 11 497 € ) x 11 % = 12 503 € × 11 % = 1 375,33 € .

Cet impôt doit être multiplié par le nombre de parts du foyer fiscal. Dans cet exemple, il sera multiplié par 2,5 puisqu’il s’agit d’un couple marié ou pacsé avec 1 enfant.

Le couple avec 1 enfant devrait donc un impôt de : 1 375,33 € x 2,5, soit 3 438,33 € .

Le couple a droit à un avantage fiscal maximal de 1 791 € pour son enfant (c’est le plafonnement du quotient familial ).

Pour rappel, un couple marié ou pacsé sans enfant ayant perçu un revenu net imposable de 60 000 € devra un impôt de 4 330,96 € .

Ainsi, l’avantage lié à l’enfant est de 892,63 € ( 4 330,96 € – 3 438,33 € ).

Le montant de cet avantage est inférieur à l’avantage maximal de 1 791 € .

Le couple avec 1 enfant devra donc un impôt de 3 438,33 € .

Le taux marginal d’imposition (TMI) de ce couple avec 1 enfant est de 11 % , car son quotient familial le situe dans cette tranche. Mais tous ses revenus ne sont pas imposés à 11 % .

Un couple marié ou pacsé avec 1 enfant (foyer de 2,5 parts, 1 part pour chaque parent et 1 demi-part pour l’enfant) ayant perçu un revenu net imposable de 90 000 € .

Son quotient familial est de 90 000 € : 2,5 = 36 000 € .

Pour le calcul de son impôt :

Jusqu’à 11 497 € : 0 %

De 11 498 € à 29 315 € : ( 29 315 € – 11 497 € ) × 11 % = 17 818 € × 11 % = 1 959,98 €

De 29 316 € à 36 000 € : ( 36 000 € – 29 315 € ) x 30 % = 6 685 € × 30 % = 2 005,50 € .

L’impôt brut de chaque membre du couple est de : 0 € + 1 959,98 € + 2 005,50 € = 3 965,48 € .

Cet impôt doit être multiplié par le nombre de parts du foyer fiscal. Dans cet exemple, il sera multiplié par 2,5 puisqu’il s’agit d’un couple marié ou pacsé avec 1 enfant.

Le couple avec 1 enfant devrait donc un impôt de 3 965,48 € × 2,5, soit 9 913,70 € .

Le couple a droit à un avantage fiscal maximal de 1 791 € pour son enfant (c’est le plafonnement du quotient familial ).

Pour rappel, un couple marié ou pacsé sans enfant ayant perçu un revenu net imposable de 90 000 € devra un impôt de 13 330,96 € .

Ainsi, l’avantage lié à l’enfant est de 3 417,26 € ( 13 330,96 € – 9 913,70 € ).

Ce montant dépasse l’avantage fiscal maximal auquel le couple a droit pour son enfant de 1 626,26 € ( 3 417,26 € – 1 791 € ).

Le couple avec 1 enfant devra donc un impôt de 11 539,96 € ( 9 913,70 € + 1 626,26 € ).

Le taux marginal d’imposition (TMI) de ce couple avec 1 enfant est de 30 % , car son quotient familial le situe dans cette tranche. Mais tous ses revenus ne sont pas imposés à 30 % .

Un couple marié ou pacsé avec 2 enfants (foyer de 3 parts, 1 part pour chaque parent et 1 demi-part pour chaque enfant) ayant perçu un revenu net imposable de 60 000 € .

Son quotient familial est de 60 000 € : 3 = 20 000 € .

Pour le calcul de son impôt :

Jusqu’à 11 497 € : 0 %

De 11 498 € à 20 000 € : ( 20 000 € – 11 497 € ) x 11 % = 8 503 € × 11 % = 935,33 € .

Cet impôt doit être multiplié par le nombre de parts du foyer fiscal. Dans cet exemple, il sera multiplié par 3 puisqu’il s’agit d’un couple marié ou pacsé avec 2 enfants.

Le couple avec 2 enfants devrait donc un impôt de : 935,33 € x 3, soit 2 805,99 € .

Le couple a droit à un avantage fiscal maximal de 3 582 € ( 1 791 € x 2) pour ses 2 enfants (c’est le plafonnement du quotient familial ).

Pour rappel, un couple marié ou pacsé sans enfant ayant perçu un revenu net imposable de 60 000 € devra un impôt de 4 330,96 € .

Ainsi, l’avantage lié aux 2 enfants est de 1 524,97 € ( 4 330,96 € – 2 805,99 € ).

Le montant de cet avantage est inférieur à l’avantage maximal de 3 582 € .

Le couple avec 2 enfants devra donc un impôt de 2 805,99 € .

Le taux marginal d’imposition (TMI) de ce couple avec 2 enfants est de 11 % , car son quotient familial le situe dans cette tranche. Mais tous ses revenus ne sont pas imposés à 11 % .

Un couple marié ou pacsé avec 2 enfants (foyer de 3 parts, 1 part pour chaque parent et 1 demi-part pour chaque enfant) ayant perçu un revenu net imposable de 90 000 € .

Son quotient familial est de 90 000 € : 3 = 30 000 € .

Pour le calcul de son impôt :

Jusqu’à 11 497 € : 0 %

De 11 498 € à 29 315 € : ( 29 315 € – 11 497 € ) × 11 % = 17 818 € × 11 % = 1 959,98 €

De 29 316 € à 30 000 € : ( 30 000 € – 29 315 € ) x 30 % = 685 € × 30 % = 205,50 € .

L’impôt brut de chaque membre du couple est de : 0 € + 1 959,98 € + 205,50 € = 2 165,48 € .

Cet impôt doit être multiplié par le nombre de parts du foyer fiscal. Dans cet exemple, il sera multiplié par 3 puisqu’il s’agit d’un couple marié ou pacsé avec 2 enfants.

Le couple avec 2 enfants devrait donc un impôt de 2 165,48 € × 3, soit 6 496,44 € .

Le couple a droit à un avantage fiscal maximal de 3 582 € ( 1 791 € x 2) pour ses 2 enfants (c’est le plafonnement du quotient familial ).

Pour rappel, un couple marié ou pacsé sans enfant ayant perçu un revenu net imposable de 90 000 € devra un impôt de 13 330,96 € .

Ainsi, l’avantage lié aux enfants est de 6 834,52 € ( 13 330,96 € – 6 496,44 € ).

Ce montant dépasse l’avantage fiscal maximal auquel le couple a droit pour ses 2 enfants de 3 252,52 € ( 6 834,52 € – 3 582 € ).

Le couple avec 2 enfants devra donc un impôt de 9 748,96 € ( 6 496,44 € + 3 252,52 € ).

Le taux marginal d’imposition (TMI) de ce couple avec 2 enfants est de 30 % , car son quotient familial le situe dans cette tranche. Mais tous ses revenus ne sont pas imposés à 30 % .

Un parent isolé avec 1 enfant (foyer de 2 parts, 1 part pour le parent, 1 demi-part pour l’enfant en résidence principale et 1 demi-part supplémentaire en tant que parent isolé) ayant perçu un revenu net imposable de 30 000 € .

Son quotient familial est de 30 000 € : 2 = 15 000 € .

Jusqu’à 11 497 € : 0 %

De 11 498 € à 15 000 € : ( 15 000 € – 11 497 € ) x 11 % = 3 503 € x 11 % = 385,33 € .

Cet impôt doit être multiplié par le nombre de parts du foyer fiscal. Dans cet exemple, il sera multiplié par 2 puisqu’il s’agit d’un parent isolé avec 1 enfant.

À noter : l’avantage en impôt est réduit de moitié en cas de résidence alternée.

L’impôt brut de la famille est de : 385,33 € x 2 , soit 770,66 € .

Le parent isolé avec 1 enfant a droit à un avantage fiscal maximal de 4 224 € pour son enfant (c’est le plafonnement du quotient familial ).

Pour rappel, un célibataire sans enfant ayant perçu un revenu net imposable de 30 000 € devra un impôt de 2 165,48 € .

Ainsi, l’avantage lié à l’enfant est de 1 394,82 € ( 2 165,48 € – 770,66 € ).

Le montant de cet avantage est inférieur à l’avantage maximal de 4 224 € .

Le parent isolé avec 1 enfant devra donc un impôt de 770,66 € .

Le taux marginal d’imposition (TMI) de cette famille est de 11 % , car son quotient familial le situe dans cette tranche. Mais tous ses revenus ne sont pas imposés à 11 % .

Un parent isolé avec 2 enfants (foyer de 2,5 parts, 1 part pour le parent, 1 demi-part pour chaque enfant en résidence principale et 1 demi-part supplémentaire en tant que parent isolé) ayant perçu un revenu net imposable de 30 000 € .

Son quotient familial est de 30 000 € : 2,5 = 12 000 € .

Jusqu’à 11 497 € : 0 %

De 11 498 € à 12 000 € : ( 12 000 € – 11 497 € ) x 11 % = 503 € x 11 % = 55,33 € .

Cet impôt doit être multiplié par le nombre de parts du foyer fiscal. Dans cet exemple, il sera multiplié par 2,5 puisqu’il s’agit d’un parent isolé avec 2 enfants.

À noter : l’avantage en impôt est réduit de moitié en cas de résidence alternée.

L’impôt brut de la famille est de : 55,33 € x 2,5 , soit 138,25 € .

Le parent isolé avec 2 enfants a droit à un avantage fiscal maximal de 6 015 € ( 4 224 € + 1 791 € ) pour ses 2 enfants (c’est le plafonnement du quotient familial ).

Pour rappel, un célibataire sans enfant ayant perçu un revenu net imposable de 30 000 € devra un impôt de 2 165,48 € .

Ainsi, l’avantage lié à l’enfant est de 2 027,23 € ( 2 165,48 € – 138,25 € ).

Le montant de cet avantage est inférieur à l’avantage maximal de 6 015 € .

Le parent isolé avec 2 enfants devra donc un impôt de 138,25 € .

Le taux marginal d’imposition (TMI) de cette famille est de 11 % , car son quotient familial le situe dans cette tranche. Mais tous ses revenus ne sont pas imposés à 11 % .

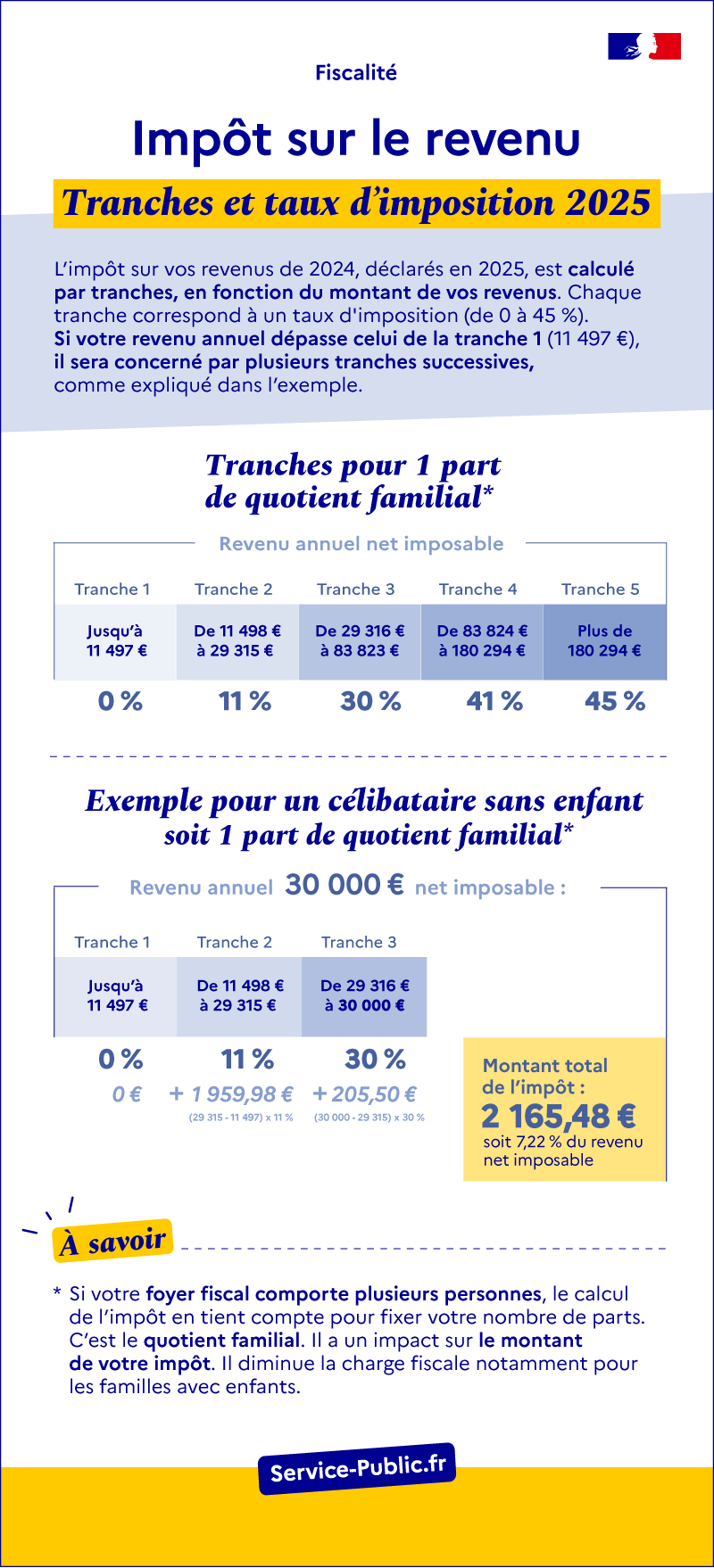

Impôt sur le revenu

Tranches et taux d’imposition 2025

Votre impôt est calculé par tranches, en fonction du montant de votre revenu. Chaque tranche correspond à un taux d’imposition (de 0 à 45 %). Si votre revenu annuel dépasse celui de la tranche 1 (11 497 €), il sera concerné par plusieurs tranches successives, comme expliqué dans l’exemple.

Tranches pour 1 part de quotient familial :

– Jusqu’à 11 497 € (tranche 1) : taux d’imposition de 0 %

– De 11 498 € à 29 315 € (tranche 2) : taux d’imposition de 11 %

– De 29 316 € à 83 823 € (tranche 3) : taux d’imposition de 30 %

– De 83 824 € à 180 294 € (tranche 4) : taux d’imposition de 41 %

– Plus de 180 294 € (tranche 5) : taux d’imposition de 45 %

Exemple de calcul pour 1 part de quotient familial :

Un célibataire (1 part) dont le revenu annuel net imposable est de 30 000 €, le calcul de son impôt est le suivant :

– Jusqu’à 11 497 € (tranche 1) : 0 €

– De 11 498 € à 29 315 € (tranche 2) : 1 959,98 €, soit (29 315 – 11497) x 11 %

– De 29 316 € à 30 000 € (tranche 3) : 205,50 €, soit (30 000 – 29 315) x 30 %

Montant total de l’impôt : 2 165,48 €, soit 7,22 % de son revenu net imposable.

À savoir : si votre foyer fiscal comporte plusieurs personnes, le calcul de l’impôt en tient compte pour fixer votre nombre de parts. C’est le quotient familial. Ce mécanisme a un impact sur le montant de votre impôt. Il diminue notamment la charge fiscale pour les familles avec enfants.

Par téléphone :

0809 401 401

Du lundi au vendredi de 8h30 à 19h, hors jours fériés.

Service gratuit + prix appel

Le recours à un architecte est obligatoire lorsque la surface de plancher de la future construction dépasse 150 m², lorsque le permis est déposé par une personne morale (exemple : SCI, SARL, …) ou que les travaux sur une construction existante conduisent la surface de plancher ou l’emprise au sol à dépasser le seuil des 150 m².

Le barème sert au calcul de votre impôt.

Il est progressif.

Il comporte plusieurs tranches de revenu, qui correspondent chacune à un taux d’imposition différent, qui varie de 0 % à 45 % .

Pour appliquer le barème de l’impôt à votre revenu imposable, il faut tenir compte du quotient familial, c’est-à-dire de votre nombre de parts, qui dépend de votre situation et du nombre de personnes dans votre foyer fiscal.

Tranches de revenus |

Taux d’imposition de la tranche de revenu |

|---|---|

Jusqu’à 11 497 € |

0 % |

De 11 498 € à 29 315 € |

11 % |

De 29 316 € à 83 823 € |

30 % |

De 83 824 € à 180 294 € |

41 % |

Plus de 180 294 € |

45 % |

Le taux marginal d’imposition (TMI) est le taux d’imposition qui s’applique à la tranche la plus élevée de vos revenus.

Le taux moyen d’imposition est le taux moyen auquel vos revenus sont taxés. Il vous indique la part que représente votre impôt dans vos revenus.

Nous vous présentons quelques exemples de calcul :

Un célibataire (foyer d’une seule part) dont le revenu net imposable est de 30 000 € , sans aucune réduction ni déduction.

Son quotient familial est de 30 000 € .

Pour le calcul de son impôt :

Jusqu’à 11 497 € : 0 %

De 11 498 € à 29 315 € : ( 29 315 € – 11 497 € ) × 11 % = 17 818 € × 11 % = 1 959,98 €

De 29 316 € à 30 000 € : ( 30 000 € – 29 315 € ) x 30 % = 685 € × 30 % = 205,50 € .

Son impôt brut est de : 0 € + 1 959,98 € + 205,50 € = 2 165,48 € .

Le taux marginal d’imposition (TMI) de ce contribuable est de 30 % , car son quotient familial le situe dans cette tranche. Mais tous ses revenus ne sont pas imposés à 30 % .

Un couple marié ou pacsé sans enfant (foyer de 2 parts) ayant perçu un revenu net imposable de 60 000 € .

Son quotient familial est de 60 000 € : 2 = 30 000 € .

Pour le calcul de son impôt :

Jusqu’à 11 497 € : 0 %

De 11 498 € à 29 315 € : ( 29 315 € – 11 497 € ) × 11 % = 17 818 € × 11 % = 1 959,98 €

De 29 316 € à 30 000 € : ( 30 000 € – 29 315 € ) x 30 % = 685 € × 30 % = 205,50 € .

L’impôt brut de chaque membre du couple est de : 0 € + 1 959,98 € + 205,50 € = 2 165,48 € .

Cet impôt doit être multiplié par le nombre de parts du foyer fiscal. Dans cet exemple, il sera multiplié par 2, puisqu’il s’agit d’un couple marié ou pacsé.

Le couple devra donc un impôt de 2 165,48 € × 2 , soit 4 330,96 € .

Le taux marginal d’imposition (TMI) de ce couple est de 30 % , car son quotient familial le situe dans cette tranche. Mais tous ses revenus ne sont pas imposés à 30 % .

Un couple marié ou pacsé sans enfant (foyer de 2 parts) ayant perçu un revenu net imposable de 90 000 € .

Son quotient familial est de 90 000 € : 2 = 45 000 € .

Pour le calcul de son impôt :

Jusqu’à 11 497 € : 0 %

De 11 498 € à 29 315 € : ( 29 315 € – 11 497 € ) × 11 % = 17 818 € × 11 % = 1 959,98 €

De 29 316 € à 45 000 € : ( 45 000 € – 29 315 € ) x 30 % = 15 685 € × 30 % = 4 705,50 € .

L’impôt brut de chaque membre du couple est de : 0 € + 1 959,98 € + 4 705,50 € = 6 665,48 € .

Cet impôt doit être multiplié par le nombre de parts du foyer fiscal. Dans cet exemple, il sera multiplié par 2 puisqu’il s’agit d’un couple marié ou pacsé.

Le couple devra donc un impôt de 6 665,48 € × 2 , soit 13 330,96 € .

Le taux marginal d’imposition (TMI) de ce couple est de 30 % , car son quotient familial le situe dans cette tranche. Mais tous ses revenus ne sont pas imposés à 30 % .

Un couple marié ou pacsé avec 1 enfant (foyer de 2,5 parts, 1 part pour chaque parent et 1 demi-part pour l’enfant) ayant perçu un revenu net imposable de 60 000 € .

Son quotient familial est de 60 000 € : 2,5 = 24 000 € .

Pour le calcul de son impôt :

Jusqu’à 11 497 € : 0 %

De 11 498 € à 24 000 € : ( 24 000 € – 11 497 € ) x 11 % = 12 503 € × 11 % = 1 375,33 € .

Cet impôt doit être multiplié par le nombre de parts du foyer fiscal. Dans cet exemple, il sera multiplié par 2,5 puisqu’il s’agit d’un couple marié ou pacsé avec 1 enfant.

Le couple avec 1 enfant devrait donc un impôt de : 1 375,33 € x 2,5, soit 3 438,33 € .

Le couple a droit à un avantage fiscal maximal de 1 791 € pour son enfant (c’est le plafonnement du quotient familial ).

Pour rappel, un couple marié ou pacsé sans enfant ayant perçu un revenu net imposable de 60 000 € devra un impôt de 4 330,96 € .

Ainsi, l’avantage lié à l’enfant est de 892,63 € ( 4 330,96 € – 3 438,33 € ).

Le montant de cet avantage est inférieur à l’avantage maximal de 1 791 € .

Le couple avec 1 enfant devra donc un impôt de 3 438,33 € .

Le taux marginal d’imposition (TMI) de ce couple avec 1 enfant est de 11 % , car son quotient familial le situe dans cette tranche. Mais tous ses revenus ne sont pas imposés à 11 % .

Un couple marié ou pacsé avec 1 enfant (foyer de 2,5 parts, 1 part pour chaque parent et 1 demi-part pour l’enfant) ayant perçu un revenu net imposable de 90 000 € .

Son quotient familial est de 90 000 € : 2,5 = 36 000 € .

Pour le calcul de son impôt :

Jusqu’à 11 497 € : 0 %

De 11 498 € à 29 315 € : ( 29 315 € – 11 497 € ) × 11 % = 17 818 € × 11 % = 1 959,98 €

De 29 316 € à 36 000 € : ( 36 000 € – 29 315 € ) x 30 % = 6 685 € × 30 % = 2 005,50 € .

L’impôt brut de chaque membre du couple est de : 0 € + 1 959,98 € + 2 005,50 € = 3 965,48 € .

Cet impôt doit être multiplié par le nombre de parts du foyer fiscal. Dans cet exemple, il sera multiplié par 2,5 puisqu’il s’agit d’un couple marié ou pacsé avec 1 enfant.

Le couple avec 1 enfant devrait donc un impôt de 3 965,48 € × 2,5, soit 9 913,70 € .

Le couple a droit à un avantage fiscal maximal de 1 791 € pour son enfant (c’est le plafonnement du quotient familial ).

Pour rappel, un couple marié ou pacsé sans enfant ayant perçu un revenu net imposable de 90 000 € devra un impôt de 13 330,96 € .

Ainsi, l’avantage lié à l’enfant est de 3 417,26 € ( 13 330,96 € – 9 913,70 € ).

Ce montant dépasse l’avantage fiscal maximal auquel le couple a droit pour son enfant de 1 626,26 € ( 3 417,26 € – 1 791 € ).

Le couple avec 1 enfant devra donc un impôt de 11 539,96 € ( 9 913,70 € + 1 626,26 € ).

Le taux marginal d’imposition (TMI) de ce couple avec 1 enfant est de 30 % , car son quotient familial le situe dans cette tranche. Mais tous ses revenus ne sont pas imposés à 30 % .

Un couple marié ou pacsé avec 2 enfants (foyer de 3 parts, 1 part pour chaque parent et 1 demi-part pour chaque enfant) ayant perçu un revenu net imposable de 60 000 € .

Son quotient familial est de 60 000 € : 3 = 20 000 € .

Pour le calcul de son impôt :

Jusqu’à 11 497 € : 0 %

De 11 498 € à 20 000 € : ( 20 000 € – 11 497 € ) x 11 % = 8 503 € × 11 % = 935,33 € .

Cet impôt doit être multiplié par le nombre de parts du foyer fiscal. Dans cet exemple, il sera multiplié par 3 puisqu’il s’agit d’un couple marié ou pacsé avec 2 enfants.

Le couple avec 2 enfants devrait donc un impôt de : 935,33 € x 3, soit 2 805,99 € .

Le couple a droit à un avantage fiscal maximal de 3 582 € ( 1 791 € x 2) pour ses 2 enfants (c’est le plafonnement du quotient familial ).

Pour rappel, un couple marié ou pacsé sans enfant ayant perçu un revenu net imposable de 60 000 € devra un impôt de 4 330,96 € .

Ainsi, l’avantage lié aux 2 enfants est de 1 524,97 € ( 4 330,96 € – 2 805,99 € ).

Le montant de cet avantage est inférieur à l’avantage maximal de 3 582 € .

Le couple avec 2 enfants devra donc un impôt de 2 805,99 € .

Le taux marginal d’imposition (TMI) de ce couple avec 2 enfants est de 11 % , car son quotient familial le situe dans cette tranche. Mais tous ses revenus ne sont pas imposés à 11 % .

Un couple marié ou pacsé avec 2 enfants (foyer de 3 parts, 1 part pour chaque parent et 1 demi-part pour chaque enfant) ayant perçu un revenu net imposable de 90 000 € .

Son quotient familial est de 90 000 € : 3 = 30 000 € .

Pour le calcul de son impôt :

Jusqu’à 11 497 € : 0 %

De 11 498 € à 29 315 € : ( 29 315 € – 11 497 € ) × 11 % = 17 818 € × 11 % = 1 959,98 €

De 29 316 € à 30 000 € : ( 30 000 € – 29 315 € ) x 30 % = 685 € × 30 % = 205,50 € .

L’impôt brut de chaque membre du couple est de : 0 € + 1 959,98 € + 205,50 € = 2 165,48 € .

Cet impôt doit être multiplié par le nombre de parts du foyer fiscal. Dans cet exemple, il sera multiplié par 3 puisqu’il s’agit d’un couple marié ou pacsé avec 2 enfants.

Le couple avec 2 enfants devrait donc un impôt de 2 165,48 € × 3, soit 6 496,44 € .

Le couple a droit à un avantage fiscal maximal de 3 582 € ( 1 791 € x 2) pour ses 2 enfants (c’est le plafonnement du quotient familial ).

Pour rappel, un couple marié ou pacsé sans enfant ayant perçu un revenu net imposable de 90 000 € devra un impôt de 13 330,96 € .

Ainsi, l’avantage lié aux enfants est de 6 834,52 € ( 13 330,96 € – 6 496,44 € ).

Ce montant dépasse l’avantage fiscal maximal auquel le couple a droit pour ses 2 enfants de 3 252,52 € ( 6 834,52 € – 3 582 € ).

Le couple avec 2 enfants devra donc un impôt de 9 748,96 € ( 6 496,44 € + 3 252,52 € ).

Le taux marginal d’imposition (TMI) de ce couple avec 2 enfants est de 30 % , car son quotient familial le situe dans cette tranche. Mais tous ses revenus ne sont pas imposés à 30 % .

Un parent isolé avec 1 enfant (foyer de 2 parts, 1 part pour le parent, 1 demi-part pour l’enfant en résidence principale et 1 demi-part supplémentaire en tant que parent isolé) ayant perçu un revenu net imposable de 30 000 € .

Son quotient familial est de 30 000 € : 2 = 15 000 € .

Jusqu’à 11 497 € : 0 %

De 11 498 € à 15 000 € : ( 15 000 € – 11 497 € ) x 11 % = 3 503 € x 11 % = 385,33 € .

Cet impôt doit être multiplié par le nombre de parts du foyer fiscal. Dans cet exemple, il sera multiplié par 2 puisqu’il s’agit d’un parent isolé avec 1 enfant.

À noter : l’avantage en impôt est réduit de moitié en cas de résidence alternée.

L’impôt brut de la famille est de : 385,33 € x 2 , soit 770,66 € .

Le parent isolé avec 1 enfant a droit à un avantage fiscal maximal de 4 224 € pour son enfant (c’est le plafonnement du quotient familial ).

Pour rappel, un célibataire sans enfant ayant perçu un revenu net imposable de 30 000 € devra un impôt de 2 165,48 € .

Ainsi, l’avantage lié à l’enfant est de 1 394,82 € ( 2 165,48 € – 770,66 € ).

Le montant de cet avantage est inférieur à l’avantage maximal de 4 224 € .

Le parent isolé avec 1 enfant devra donc un impôt de 770,66 € .

Le taux marginal d’imposition (TMI) de cette famille est de 11 % , car son quotient familial le situe dans cette tranche. Mais tous ses revenus ne sont pas imposés à 11 % .

Un parent isolé avec 2 enfants (foyer de 2,5 parts, 1 part pour le parent, 1 demi-part pour chaque enfant en résidence principale et 1 demi-part supplémentaire en tant que parent isolé) ayant perçu un revenu net imposable de 30 000 € .

Son quotient familial est de 30 000 € : 2,5 = 12 000 € .

Jusqu’à 11 497 € : 0 %

De 11 498 € à 12 000 € : ( 12 000 € – 11 497 € ) x 11 % = 503 € x 11 % = 55,33 € .

Cet impôt doit être multiplié par le nombre de parts du foyer fiscal. Dans cet exemple, il sera multiplié par 2,5 puisqu’il s’agit d’un parent isolé avec 2 enfants.

À noter : l’avantage en impôt est réduit de moitié en cas de résidence alternée.

L’impôt brut de la famille est de : 55,33 € x 2,5 , soit 138,25 € .

Le parent isolé avec 2 enfants a droit à un avantage fiscal maximal de 6 015 € ( 4 224 € + 1 791 € ) pour ses 2 enfants (c’est le plafonnement du quotient familial ).

Pour rappel, un célibataire sans enfant ayant perçu un revenu net imposable de 30 000 € devra un impôt de 2 165,48 € .

Ainsi, l’avantage lié à l’enfant est de 2 027,23 € ( 2 165,48 € – 138,25 € ).

Le montant de cet avantage est inférieur à l’avantage maximal de 6 015 € .

Le parent isolé avec 2 enfants devra donc un impôt de 138,25 € .

Le taux marginal d’imposition (TMI) de cette famille est de 11 % , car son quotient familial le situe dans cette tranche. Mais tous ses revenus ne sont pas imposés à 11 % .

Impôt sur le revenu

Tranches et taux d’imposition 2025

Votre impôt est calculé par tranches, en fonction du montant de votre revenu. Chaque tranche correspond à un taux d’imposition (de 0 à 45 %). Si votre revenu annuel dépasse celui de la tranche 1 (11 497 €), il sera concerné par plusieurs tranches successives, comme expliqué dans l’exemple.

Tranches pour 1 part de quotient familial :

– Jusqu’à 11 497 € (tranche 1) : taux d’imposition de 0 %

– De 11 498 € à 29 315 € (tranche 2) : taux d’imposition de 11 %

– De 29 316 € à 83 823 € (tranche 3) : taux d’imposition de 30 %

– De 83 824 € à 180 294 € (tranche 4) : taux d’imposition de 41 %

– Plus de 180 294 € (tranche 5) : taux d’imposition de 45 %

Exemple de calcul pour 1 part de quotient familial :

Un célibataire (1 part) dont le revenu annuel net imposable est de 30 000 €, le calcul de son impôt est le suivant :

– Jusqu’à 11 497 € (tranche 1) : 0 €

– De 11 498 € à 29 315 € (tranche 2) : 1 959,98 €, soit (29 315 – 11497) x 11 %

– De 29 316 € à 30 000 € (tranche 3) : 205,50 €, soit (30 000 – 29 315) x 30 %

Montant total de l’impôt : 2 165,48 €, soit 7,22 % de son revenu net imposable.

À savoir : si votre foyer fiscal comporte plusieurs personnes, le calcul de l’impôt en tient compte pour fixer votre nombre de parts. C’est le quotient familial. Ce mécanisme a un impact sur le montant de votre impôt. Il diminue notamment la charge fiscale pour les familles avec enfants.

Par téléphone :

0809 401 401

Du lundi au vendredi de 8h30 à 19h, hors jours fériés.

Service gratuit + prix appel

Pour les travaux portant sur des bâtiments accueillant du public (commerces, restaurants …) se référer à la page spécifique.

Désormais pour réaliser vos démarches d’urbanisme, la commune met à votre disposition un service en ligne, le Guichet numérique des autorisations d’urbanisme (GNAU) sécurisé, gratuit et facilement accessible.

Il vous permet d’accéder aux formulaires en ligne, de remplir la demande d’autorisation d’urbanisme nécessaire et de joindre les annexes puis de télétransmettre le dossier de demande à la commune.

La cellule urbanisme reste votre interlocuteur privilégié pour vous accompagner tout au long de la procédure. N’hésitez pas à la solliciter dès la construction de votre dossier : urbanisme01@ussel19.fr

Services municipaux

Horaires :

Du lundi au vendredi

8h30 – 12h / 13h30 – 17h

Fermé le mardi