Les mardis 24 et 31 décembre, les différents sites de la mairie fermeront 1h plus tôt. 15h : Fermeture du Centre Aquarécréatif | 16h : Fermeture des services de l'hôtel de ville, des services techniques, service culturel et musée | 16h30 : Fermeture des accueils de loisirs Genêts et P'tits Pelauds | 17h : Fermeture des services de la maison de l'enfance.

Urbanisme

Démarches d’urbanisme

Quand faire votre demande ?

Prévoyez de réaliser vos démarches administratives au minimum 2 mois avant le début travaux.

Ai-je le droit ?

Tout d’abord, il faut définir le champ d’application de votre demande.

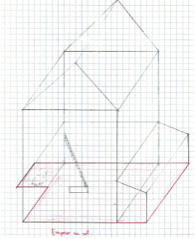

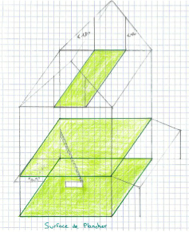

La surface de plancher (SP) ou l’emprise au sol (ES) créées vont définir le champ d’application de l’autorisation à déposer en mairie.

- PROJET < 5m² SP ou ES = Pas de formalité

- 5m² SP ou ES > PROJET > 40 m² SP ou ES = Déclaration préalable

- PROJET > 20 m² SP ou ES = Permis de construire

Les ravalements de façade, changements de menuiseries, réfection de toiture, édification de clôtures sont soumis au dépôt d’une déclaration préalable. Les démolitions sont soumises à permis de démolir.

Il existe une exception pour les extensions (agrandissement de la construction existante présentant des dimensions inférieures à celle-ci et ayant un lien physique et fonctionnel avec la construction existante.) en zone urbanisée : les zones en U = UC, UX, UR, UZ, US.

- 5m² SP ou ES < PROJET < 40 m² SP ou ES = Déclaration préalable

- PROJET > 40 m² SP ou ES = permis de construire

Les piscines ne sont pas soumises aux mêmes règles que les constructions (attention les pool House doivent répondre aux règles de constructions classique).

Bassin non couvert ou couverture inférieure à 1.80m de hauteur :

- 10m² > Bassin > 100 m² = Déclaration préalable

- Bassin > 100 m² = Permis de construire

Bassin dont la couverture est supérieure à 1.80 m de haut

- Permis de construire peu importe la superficie du bassin

Quand recourir à un architecte ?

- Lorsque le permis de construire est déposé par une personne morale (entreprise, société, etc.)

- Lorsque la surface de plancher dépasse 150 m² pour une construction autre qu’à usage agricole.

- Lorsque les travaux prévus, sur une construction existante, sont soumis à permis de construire et :

- Qu’ils conduisent la surface de plancher à dépasser le seuil des 150 m²

- Ou que la construction existante dépasse déjà les 150 m² de surface de plancher

Quelles formalités à accomplir ?

Droits de donation – Calcul et paiement

Vous avez reçu une donation et vous voulez connaître le montant des droits fiscaux à payer ? Vous pouvez le faire en suivant plusieurs étapes. Les abattements et le barème applicables tiennent compte de votre lien avec le donateur. Le paiement s’effectue en général au moment de l’enregistrement de la donation. Nous vous indiquons les informations à connaître.

Si vous recevez un bien autre qu’une somme d’argent, vous devez estimer sa valeur pour pouvoir déclarer la donation.

Vous devez estimer chacun des biens donnés.

L’administration pourra contrôler votre déclaration.

Des règles d’évaluation spécifiques sont prévues pour certains biens, notamment les suivants :

La valeur des bijoux et objets d’art ne peut pas être inférieure à 60 % de la valeur fixée dans les contrats d’assurance qui les protègent.

Celui qui donne un bien peut choisir d’en garder l’usufruit. Vous recevez uniquement la nue-propriété du bien.

Dans ce cas, la valeur fiscale du bien est fixée selon un barème qui dépend de l’âge du donateur au moment de la donation.

Pour estimer la valeur fiscale du bien, vous pouvez utiliser le simulateur suivant :

Quand vous recevez une donation d’un proche, vous devez verser à l’administration fiscale un impôt appelé droits de donation .

Vous pouvez bénéficier, selon les cas, d’un ou de plusieurs abattements.

L’abattement s’applique aux donations consenties par un même donateur à un même donataire sur une période de 15 ans.

Dans un couple, chaque parent permet à chacun de ses enfants de bénéficier d’un abattement pour les donations qu’il lui fait.

Le montant de l’abattement dépend du lien de parenté entre le bénéficiaire de la donation et le donateur.

Vous devez déduire de la somme un abattement de 80 724 € .

Vous devez déduire de la somme un abattement de 100 000 € .

L’abattement s’applique à l’enfant adopté par adoption simple, sous certaines conditions.

C’est le cas par exemple s’il s’agit de l’enfant issu du 1er mariage de l’époux ou épouse, ou si la personne adoptée a reçu des soins constants de l’adoptant pendant une période minimale (5 ans pendant sa minorité, ou 10 ans pendant sa minorité et sa majorité).

Vous devez déduire de la somme un abattement de 31 865 € .

Vous devez déduire de la somme un abattement de 5 310 € .

Vous devez déduire de la somme un abattement de 15 932 € .

Vous devez déduire de la somme un abattement de 7 967 € .

C’est le cas par exemple si vous êtes le parent très éloigné, l’ami ou le voisin de la personne qui vous fait une donation.

Vous n’avez droit à aucun abattement.

Des abattements spécifiques s’appliquent sur certaines donations d’entreprises ou de titres de sociétés (parts sociales ou actions). Renseignez-vous auprès d’un notaire.

Après déduction de tous les abattements applicables, vous obtenez le montant ( somme nette taxable ) sur lequel les droits de donation sont calculés.

Les droits de donation s’appliquent sur la partie du montant de la donation qui reste après la déduction de l’abattement.

Les tarifs des droits de donation dépendent du lien de parenté entre le bénéficiaire de la donation et le donateur.

Barème sur le montant restant :

Part taxable après abattement |

Barème d’imposition |

|---|---|

Jusqu’à 8 072 € |

5 % |

De 8 073 € à 15 932 € |

10 % |

De 15 933 € à 31 865 € |

15 % |

De 31 866 € à 552 324 € |

20 % |

De 552 325 € à 902 838 € |

30 % |

De 902 839 € à 1 805 677 € |

40 % |

Plus de 1 805 677 € |

45 % |

Barème sur le montant restant :

Part taxable après abattement |

Barème d’imposition |

|---|---|

Jusqu’à 8 072 € |

5 % |

De 8 073 € à 12 109 € |

10 % |

De 12 110 € à 15 932 € |

15 % |

De 15 933 € à 552 324 € |

20 % |

De 552 325 € à 902 838 € |

30 % |

De 902 839 € à 1 805 677 € |

40 % |

Plus de 1 805 677 € |

45 % |

Barème sur le montant restant :

Part taxable après abattement |

Barème d’imposition |

|---|---|

Jusqu’à 8 072 € |

5 % |

De 8 073 € à 12 109 € |

10 % |

De 12 110 € à 15 932 € |

15 % |

De 15 933 € à 552 324 € |

20 % |

De 552 325 € à 902 838 € |

30 % |

De 902 839 € à 1 805 677 € |

40 % |

Plus de 1 805 677 € |

45 % |

Barème sur le montant restant :

Part taxable après abattement |

Barème d’imposition |

|---|---|

Jusqu’à 8 072 € |

5 % |

De 8 073 € à 12 109 € |

10 % |

De 12 110 € à 15 932 € |

15 % |

De 15 933 € à 552 324 € |

20 % |

De 552 325 € à 902 838 € |

30 % |

De 902 839 € à 1 805 677 € |

40 % |

Plus de 1 805 677 € |

45 % |

Barème sur le montant restant :

Part taxable après abattement |

Barème d’imposition |

|---|---|

Jusqu’à 24 430 € |

35 % |

Plus de 24 430 € |

45 % |

Le barème sur le montant restant est de 55 % .

Barème :

Situation |

Barème d’imposition |

|---|---|

Donation entre parents jusqu’au 4e degré inclus |

55 % |

Donation entre parents au-delà du 4e degré ou entre personnes non parentes |

60 % |

Une réduction du montant des droits de donation est possible dans certains cas :

Si vous êtes mutilé de guerre et atteint d’une invalidité d’au moins 50 % , vous bénéficiez d’une réduction maximale de 305 € sur les droits de donation à payer.

Des réductions spécifiques s’appliquent sur certaines donations d’entreprises ou de titres de sociétés (parts sociales ou actions).

Si le donateur a moins de 70 ans, vous bénéficiez d’une réduction de 50 % des droits, si la donation est faite en pleine propriété.

Renseignez-vous auprès d’un notaire.

C’est au bénéficiaire de la donation (aussi appelé donataire ) de payer les droits de donation, sauf en cas d’exonération.

Toutefois, le donateur peut prendre les droits à sa charge.

Le montant des droits n’est pas considéré comme un supplément de donation.

Carte bancaire

Prélèvement

Espèces dans la limite de 300 €

Virement bancaire

Chèque

Valeurs du Trésor

Dation

Droits de donation

Œuvres d’art, livres ou objets de collection ayant un intérêt exceptionnel

Immeubles situés dans les zones d’intervention du Conservatoire du littoral

Bois, forêts ou espaces naturels

Valeurs du Trésor

Dation

Droits de donation

Œuvres d’art, livres ou objets de collection ayant un intérêt exceptionnel

Immeubles situés dans les zones d’intervention du Conservatoire du littoral

Bois, forêts ou espaces naturels

Date de paiement

Les droits de donation sont dus dès le jour de la donation.

En pratique, les modalités de règlement varient selon le type de don.

S’il s’agit d’un don manuel, vous devez payer les droits au moment de la déclaration du don.

En cas de donation par acte notarié, le paiement s’effectue par l’intermédiaire du notaire.

Modes de paiement

Ils dépendent du type de don effectué.

Le don manuel peut être déclaré par internet ou avec un formulaire papier.

Si vous déclarez votre don en ligne, vous pouvez payer les droits par l’un des moyens suivants :

Si vous utilisez un formulaire papier, vous pouvez payer les droits de donation par l’un des moyens suivants :

Le paiement se fait auprès de votre service fiscal départemental chargé de l’enregistrement.

Vous pouvez aussi, sous conditions, payer par l’un des moyens suivants :

En savoir plus sur la dation

La dation permet de s’acquitter de certains impôts en remettant certains biens en paiement.

La dation est possible pour les impôts suivants :

La dation est possible quand le montant des droits à régler est au moins égal à 10 000 € .

La dation peut porter sur les biens suivants :

Vous devez déposer une offre de dation à l’État auprès du service des impôts compétent pour la déclaration de don.

Après examen de l’offre, la décision (agrément ou refus de l’offre) vous est communiquée par courrier RAR .

Le paiement des droits se fait par virement sur le compte du notaire.

Vous pouvez aussi, sous conditions, payer par l’un des moyens suivants :

En savoir plus sur la dation

La dation permet de s’acquitter de certains impôts en remettant certains biens en paiement.

La dation est possible pour les impôts suivants :

La dation est possible quand le montant des droits à régler est au moins égal à 10 000 € .

La dation peut porter sur les biens suivants :

Vous devez déposer une offre de dation à l’État auprès du service des impôts compétent pour la déclaration de don.

Après examen de l’offre, la décision (agrément ou refus de l’offre) vous est communiquée par courrier RAR .

Droits de succession et de donation

- Que puis-je donner à mes enfants, petits-enfants sans payer de droits ?

Source : Ministère chargé des finances - Je fais une donation

Source : Ministère chargé des finances

-

Service d’information des impôts

Par téléphone :

0809 401 401

Du lundi au vendredi de 8h30 à 19h, hors jours fériés.

Service gratuit + prix appel

- Impôts : accéder à votre espace Particulier

Téléservice

- Code général des impôts : article 776

Valeur de la donation - Code général des impôts : articles 777 à 778 bis

Tarifs des droits de donation - Code général des impôts : articles 779 à 787 C

Charge de famille (articles 780 et 781), mutilés de guerre (article 782) - Code général des impôts : articles 790 à 791 ter

Donation d’entreprise (article 790) - Bofip-impôts n°BOI-ENR-DMTG-20-30-10 relatif à l’assiette des droits de donation

- Bofip-impôts n°BOI-ENR-DMTG-20-30-20-50 relatif à la réduction des droits de mutation

- Bofip-Impôts n°BOI-ENR-DMTG-20-30-20-20 relatif aux abattements communs aux donations et aux successions et applicables uniquement aux donations

- Bofip Impôts n°BOI-ENR-DMTG-10-50-80 relatif aux cas particuliers pour les tarifs des droits de mutation

- Arrêté du 28 janvier 2021 portant création du service national de l’enregistrement

Droits de donation – Calcul et paiement

Vous avez reçu une donation et vous voulez connaître le montant des droits fiscaux à payer ? Vous pouvez le faire en suivant plusieurs étapes. Les abattements et le barème applicables tiennent compte de votre lien avec le donateur. Le paiement s’effectue en général au moment de l’enregistrement de la donation. Nous vous indiquons les informations à connaître.

Si vous recevez un bien autre qu’une somme d’argent, vous devez estimer sa valeur pour pouvoir déclarer la donation.

Vous devez estimer chacun des biens donnés.

L’administration pourra contrôler votre déclaration.

Des règles d’évaluation spécifiques sont prévues pour certains biens, notamment les suivants :

La valeur des bijoux et objets d’art ne peut pas être inférieure à 60 % de la valeur fixée dans les contrats d’assurance qui les protègent.

Celui qui donne un bien peut choisir d’en garder l’usufruit. Vous recevez uniquement la nue-propriété du bien.

Dans ce cas, la valeur fiscale du bien est fixée selon un barème qui dépend de l’âge du donateur au moment de la donation.

Pour estimer la valeur fiscale du bien, vous pouvez utiliser le simulateur suivant :

Quand vous recevez une donation d’un proche, vous devez verser à l’administration fiscale un impôt appelé droits de donation .

Vous pouvez bénéficier, selon les cas, d’un ou de plusieurs abattements.

L’abattement s’applique aux donations consenties par un même donateur à un même donataire sur une période de 15 ans.

Dans un couple, chaque parent permet à chacun de ses enfants de bénéficier d’un abattement pour les donations qu’il lui fait.

Le montant de l’abattement dépend du lien de parenté entre le bénéficiaire de la donation et le donateur.

Vous devez déduire de la somme un abattement de 80 724 € .

Vous devez déduire de la somme un abattement de 100 000 € .

L’abattement s’applique à l’enfant adopté par adoption simple, sous certaines conditions.

C’est le cas par exemple s’il s’agit de l’enfant issu du 1er mariage de l’époux ou épouse, ou si la personne adoptée a reçu des soins constants de l’adoptant pendant une période minimale (5 ans pendant sa minorité, ou 10 ans pendant sa minorité et sa majorité).

Vous devez déduire de la somme un abattement de 31 865 € .

Vous devez déduire de la somme un abattement de 5 310 € .

Vous devez déduire de la somme un abattement de 15 932 € .

Vous devez déduire de la somme un abattement de 7 967 € .

C’est le cas par exemple si vous êtes le parent très éloigné, l’ami ou le voisin de la personne qui vous fait une donation.

Vous n’avez droit à aucun abattement.

Des abattements spécifiques s’appliquent sur certaines donations d’entreprises ou de titres de sociétés (parts sociales ou actions). Renseignez-vous auprès d’un notaire.

Après déduction de tous les abattements applicables, vous obtenez le montant ( somme nette taxable ) sur lequel les droits de donation sont calculés.

Les droits de donation s’appliquent sur la partie du montant de la donation qui reste après la déduction de l’abattement.

Les tarifs des droits de donation dépendent du lien de parenté entre le bénéficiaire de la donation et le donateur.

Barème sur le montant restant :

Part taxable après abattement |

Barème d’imposition |

|---|---|

Jusqu’à 8 072 € |

5 % |

De 8 073 € à 15 932 € |

10 % |

De 15 933 € à 31 865 € |

15 % |

De 31 866 € à 552 324 € |

20 % |

De 552 325 € à 902 838 € |

30 % |

De 902 839 € à 1 805 677 € |

40 % |

Plus de 1 805 677 € |

45 % |

Barème sur le montant restant :

Part taxable après abattement |

Barème d’imposition |

|---|---|

Jusqu’à 8 072 € |

5 % |

De 8 073 € à 12 109 € |

10 % |

De 12 110 € à 15 932 € |

15 % |

De 15 933 € à 552 324 € |

20 % |

De 552 325 € à 902 838 € |

30 % |

De 902 839 € à 1 805 677 € |

40 % |

Plus de 1 805 677 € |

45 % |

Barème sur le montant restant :

Part taxable après abattement |

Barème d’imposition |

|---|---|

Jusqu’à 8 072 € |

5 % |

De 8 073 € à 12 109 € |

10 % |

De 12 110 € à 15 932 € |

15 % |

De 15 933 € à 552 324 € |

20 % |

De 552 325 € à 902 838 € |

30 % |

De 902 839 € à 1 805 677 € |

40 % |

Plus de 1 805 677 € |

45 % |

Barème sur le montant restant :

Part taxable après abattement |

Barème d’imposition |

|---|---|

Jusqu’à 8 072 € |

5 % |

De 8 073 € à 12 109 € |

10 % |

De 12 110 € à 15 932 € |

15 % |

De 15 933 € à 552 324 € |

20 % |

De 552 325 € à 902 838 € |

30 % |

De 902 839 € à 1 805 677 € |

40 % |

Plus de 1 805 677 € |

45 % |

Barème sur le montant restant :

Part taxable après abattement |

Barème d’imposition |

|---|---|

Jusqu’à 24 430 € |

35 % |

Plus de 24 430 € |

45 % |

Le barème sur le montant restant est de 55 % .

Barème :

Situation |

Barème d’imposition |

|---|---|

Donation entre parents jusqu’au 4e degré inclus |

55 % |

Donation entre parents au-delà du 4e degré ou entre personnes non parentes |

60 % |

Une réduction du montant des droits de donation est possible dans certains cas :

Si vous êtes mutilé de guerre et atteint d’une invalidité d’au moins 50 % , vous bénéficiez d’une réduction maximale de 305 € sur les droits de donation à payer.

Des réductions spécifiques s’appliquent sur certaines donations d’entreprises ou de titres de sociétés (parts sociales ou actions).

Si le donateur a moins de 70 ans, vous bénéficiez d’une réduction de 50 % des droits, si la donation est faite en pleine propriété.

Renseignez-vous auprès d’un notaire.

C’est au bénéficiaire de la donation (aussi appelé donataire ) de payer les droits de donation, sauf en cas d’exonération.

Toutefois, le donateur peut prendre les droits à sa charge.

Le montant des droits n’est pas considéré comme un supplément de donation.

Carte bancaire

Prélèvement

Espèces dans la limite de 300 €

Virement bancaire

Chèque

Valeurs du Trésor

Dation

Droits de donation

Œuvres d’art, livres ou objets de collection ayant un intérêt exceptionnel

Immeubles situés dans les zones d’intervention du Conservatoire du littoral

Bois, forêts ou espaces naturels

Valeurs du Trésor

Dation

Droits de donation

Œuvres d’art, livres ou objets de collection ayant un intérêt exceptionnel

Immeubles situés dans les zones d’intervention du Conservatoire du littoral

Bois, forêts ou espaces naturels

Date de paiement

Les droits de donation sont dus dès le jour de la donation.

En pratique, les modalités de règlement varient selon le type de don.

S’il s’agit d’un don manuel, vous devez payer les droits au moment de la déclaration du don.

En cas de donation par acte notarié, le paiement s’effectue par l’intermédiaire du notaire.

Modes de paiement

Ils dépendent du type de don effectué.

Le don manuel peut être déclaré par internet ou avec un formulaire papier.

Si vous déclarez votre don en ligne, vous pouvez payer les droits par l’un des moyens suivants :

Si vous utilisez un formulaire papier, vous pouvez payer les droits de donation par l’un des moyens suivants :

Le paiement se fait auprès de votre service fiscal départemental chargé de l’enregistrement.

Vous pouvez aussi, sous conditions, payer par l’un des moyens suivants :

En savoir plus sur la dation

La dation permet de s’acquitter de certains impôts en remettant certains biens en paiement.

La dation est possible pour les impôts suivants :

La dation est possible quand le montant des droits à régler est au moins égal à 10 000 € .

La dation peut porter sur les biens suivants :

Vous devez déposer une offre de dation à l’État auprès du service des impôts compétent pour la déclaration de don.

Après examen de l’offre, la décision (agrément ou refus de l’offre) vous est communiquée par courrier RAR .

Le paiement des droits se fait par virement sur le compte du notaire.

Vous pouvez aussi, sous conditions, payer par l’un des moyens suivants :

En savoir plus sur la dation

La dation permet de s’acquitter de certains impôts en remettant certains biens en paiement.

La dation est possible pour les impôts suivants :

La dation est possible quand le montant des droits à régler est au moins égal à 10 000 € .

La dation peut porter sur les biens suivants :

Vous devez déposer une offre de dation à l’État auprès du service des impôts compétent pour la déclaration de don.

Après examen de l’offre, la décision (agrément ou refus de l’offre) vous est communiquée par courrier RAR .

Droits de succession et de donation

- Que puis-je donner à mes enfants, petits-enfants sans payer de droits ?

Source : Ministère chargé des finances - Je fais une donation

Source : Ministère chargé des finances

-

Service d’information des impôts

Par téléphone :

0809 401 401

Du lundi au vendredi de 8h30 à 19h, hors jours fériés.

Service gratuit + prix appel

- Impôts : accéder à votre espace Particulier

Téléservice

- Code général des impôts : article 776

Valeur de la donation - Code général des impôts : articles 777 à 778 bis

Tarifs des droits de donation - Code général des impôts : articles 779 à 787 C

Charge de famille (articles 780 et 781), mutilés de guerre (article 782) - Code général des impôts : articles 790 à 791 ter

Donation d’entreprise (article 790) - Bofip-impôts n°BOI-ENR-DMTG-20-30-10 relatif à l’assiette des droits de donation

- Bofip-impôts n°BOI-ENR-DMTG-20-30-20-50 relatif à la réduction des droits de mutation

- Bofip-Impôts n°BOI-ENR-DMTG-20-30-20-20 relatif aux abattements communs aux donations et aux successions et applicables uniquement aux donations

- Bofip Impôts n°BOI-ENR-DMTG-10-50-80 relatif aux cas particuliers pour les tarifs des droits de mutation

- Arrêté du 28 janvier 2021 portant création du service national de l’enregistrement

Droits de donation – Calcul et paiement

Vous avez reçu une donation et vous voulez connaître le montant des droits fiscaux à payer ? Vous pouvez le faire en suivant plusieurs étapes. Les abattements et le barème applicables tiennent compte de votre lien avec le donateur. Le paiement s’effectue en général au moment de l’enregistrement de la donation. Nous vous indiquons les informations à connaître.

Si vous recevez un bien autre qu’une somme d’argent, vous devez estimer sa valeur pour pouvoir déclarer la donation.

Vous devez estimer chacun des biens donnés.

L’administration pourra contrôler votre déclaration.

Des règles d’évaluation spécifiques sont prévues pour certains biens, notamment les suivants :

La valeur des bijoux et objets d’art ne peut pas être inférieure à 60 % de la valeur fixée dans les contrats d’assurance qui les protègent.

Celui qui donne un bien peut choisir d’en garder l’usufruit. Vous recevez uniquement la nue-propriété du bien.

Dans ce cas, la valeur fiscale du bien est fixée selon un barème qui dépend de l’âge du donateur au moment de la donation.

Pour estimer la valeur fiscale du bien, vous pouvez utiliser le simulateur suivant :

Quand vous recevez une donation d’un proche, vous devez verser à l’administration fiscale un impôt appelé droits de donation .

Vous pouvez bénéficier, selon les cas, d’un ou de plusieurs abattements.

L’abattement s’applique aux donations consenties par un même donateur à un même donataire sur une période de 15 ans.

Dans un couple, chaque parent permet à chacun de ses enfants de bénéficier d’un abattement pour les donations qu’il lui fait.

Le montant de l’abattement dépend du lien de parenté entre le bénéficiaire de la donation et le donateur.

Vous devez déduire de la somme un abattement de 80 724 € .

Vous devez déduire de la somme un abattement de 100 000 € .

L’abattement s’applique à l’enfant adopté par adoption simple, sous certaines conditions.

C’est le cas par exemple s’il s’agit de l’enfant issu du 1er mariage de l’époux ou épouse, ou si la personne adoptée a reçu des soins constants de l’adoptant pendant une période minimale (5 ans pendant sa minorité, ou 10 ans pendant sa minorité et sa majorité).

Vous devez déduire de la somme un abattement de 31 865 € .

Vous devez déduire de la somme un abattement de 5 310 € .

Vous devez déduire de la somme un abattement de 15 932 € .

Vous devez déduire de la somme un abattement de 7 967 € .

C’est le cas par exemple si vous êtes le parent très éloigné, l’ami ou le voisin de la personne qui vous fait une donation.

Vous n’avez droit à aucun abattement.

Des abattements spécifiques s’appliquent sur certaines donations d’entreprises ou de titres de sociétés (parts sociales ou actions). Renseignez-vous auprès d’un notaire.

Après déduction de tous les abattements applicables, vous obtenez le montant ( somme nette taxable ) sur lequel les droits de donation sont calculés.

Les droits de donation s’appliquent sur la partie du montant de la donation qui reste après la déduction de l’abattement.

Les tarifs des droits de donation dépendent du lien de parenté entre le bénéficiaire de la donation et le donateur.

Barème sur le montant restant :

Part taxable après abattement |

Barème d’imposition |

|---|---|

Jusqu’à 8 072 € |

5 % |

De 8 073 € à 15 932 € |

10 % |

De 15 933 € à 31 865 € |

15 % |

De 31 866 € à 552 324 € |

20 % |

De 552 325 € à 902 838 € |

30 % |

De 902 839 € à 1 805 677 € |

40 % |

Plus de 1 805 677 € |

45 % |

Barème sur le montant restant :

Part taxable après abattement |

Barème d’imposition |

|---|---|

Jusqu’à 8 072 € |

5 % |

De 8 073 € à 12 109 € |

10 % |

De 12 110 € à 15 932 € |

15 % |

De 15 933 € à 552 324 € |

20 % |

De 552 325 € à 902 838 € |

30 % |

De 902 839 € à 1 805 677 € |

40 % |

Plus de 1 805 677 € |

45 % |

Barème sur le montant restant :

Part taxable après abattement |

Barème d’imposition |

|---|---|

Jusqu’à 8 072 € |

5 % |

De 8 073 € à 12 109 € |

10 % |

De 12 110 € à 15 932 € |

15 % |

De 15 933 € à 552 324 € |

20 % |

De 552 325 € à 902 838 € |

30 % |

De 902 839 € à 1 805 677 € |

40 % |

Plus de 1 805 677 € |

45 % |

Barème sur le montant restant :

Part taxable après abattement |

Barème d’imposition |

|---|---|

Jusqu’à 8 072 € |

5 % |

De 8 073 € à 12 109 € |

10 % |

De 12 110 € à 15 932 € |

15 % |

De 15 933 € à 552 324 € |

20 % |

De 552 325 € à 902 838 € |

30 % |

De 902 839 € à 1 805 677 € |

40 % |

Plus de 1 805 677 € |

45 % |

Barème sur le montant restant :

Part taxable après abattement |

Barème d’imposition |

|---|---|

Jusqu’à 24 430 € |

35 % |

Plus de 24 430 € |

45 % |

Le barème sur le montant restant est de 55 % .

Barème :

Situation |

Barème d’imposition |

|---|---|

Donation entre parents jusqu’au 4e degré inclus |

55 % |

Donation entre parents au-delà du 4e degré ou entre personnes non parentes |

60 % |

Une réduction du montant des droits de donation est possible dans certains cas :

Si vous êtes mutilé de guerre et atteint d’une invalidité d’au moins 50 % , vous bénéficiez d’une réduction maximale de 305 € sur les droits de donation à payer.

Des réductions spécifiques s’appliquent sur certaines donations d’entreprises ou de titres de sociétés (parts sociales ou actions).

Si le donateur a moins de 70 ans, vous bénéficiez d’une réduction de 50 % des droits, si la donation est faite en pleine propriété.

Renseignez-vous auprès d’un notaire.

C’est au bénéficiaire de la donation (aussi appelé donataire ) de payer les droits de donation, sauf en cas d’exonération.

Toutefois, le donateur peut prendre les droits à sa charge.

Le montant des droits n’est pas considéré comme un supplément de donation.

Carte bancaire

Prélèvement

Espèces dans la limite de 300 €

Virement bancaire

Chèque

Valeurs du Trésor

Dation

Droits de donation

Œuvres d’art, livres ou objets de collection ayant un intérêt exceptionnel

Immeubles situés dans les zones d’intervention du Conservatoire du littoral

Bois, forêts ou espaces naturels

Valeurs du Trésor

Dation

Droits de donation

Œuvres d’art, livres ou objets de collection ayant un intérêt exceptionnel

Immeubles situés dans les zones d’intervention du Conservatoire du littoral

Bois, forêts ou espaces naturels

Date de paiement

Les droits de donation sont dus dès le jour de la donation.

En pratique, les modalités de règlement varient selon le type de don.

S’il s’agit d’un don manuel, vous devez payer les droits au moment de la déclaration du don.

En cas de donation par acte notarié, le paiement s’effectue par l’intermédiaire du notaire.

Modes de paiement

Ils dépendent du type de don effectué.

Le don manuel peut être déclaré par internet ou avec un formulaire papier.

Si vous déclarez votre don en ligne, vous pouvez payer les droits par l’un des moyens suivants :

Si vous utilisez un formulaire papier, vous pouvez payer les droits de donation par l’un des moyens suivants :

Le paiement se fait auprès de votre service fiscal départemental chargé de l’enregistrement.

Vous pouvez aussi, sous conditions, payer par l’un des moyens suivants :

En savoir plus sur la dation

La dation permet de s’acquitter de certains impôts en remettant certains biens en paiement.

La dation est possible pour les impôts suivants :

La dation est possible quand le montant des droits à régler est au moins égal à 10 000 € .

La dation peut porter sur les biens suivants :

Vous devez déposer une offre de dation à l’État auprès du service des impôts compétent pour la déclaration de don.

Après examen de l’offre, la décision (agrément ou refus de l’offre) vous est communiquée par courrier RAR .

Le paiement des droits se fait par virement sur le compte du notaire.

Vous pouvez aussi, sous conditions, payer par l’un des moyens suivants :

En savoir plus sur la dation

La dation permet de s’acquitter de certains impôts en remettant certains biens en paiement.

La dation est possible pour les impôts suivants :

La dation est possible quand le montant des droits à régler est au moins égal à 10 000 € .

La dation peut porter sur les biens suivants :

Vous devez déposer une offre de dation à l’État auprès du service des impôts compétent pour la déclaration de don.

Après examen de l’offre, la décision (agrément ou refus de l’offre) vous est communiquée par courrier RAR .

Droits de succession et de donation

- Que puis-je donner à mes enfants, petits-enfants sans payer de droits ?

Source : Ministère chargé des finances - Je fais une donation

Source : Ministère chargé des finances

-

Service d’information des impôts

Par téléphone :

0809 401 401

Du lundi au vendredi de 8h30 à 19h, hors jours fériés.

Service gratuit + prix appel

- Impôts : accéder à votre espace Particulier

Téléservice

- Code général des impôts : article 776

Valeur de la donation - Code général des impôts : articles 777 à 778 bis

Tarifs des droits de donation - Code général des impôts : articles 779 à 787 C

Charge de famille (articles 780 et 781), mutilés de guerre (article 782) - Code général des impôts : articles 790 à 791 ter

Donation d’entreprise (article 790) - Bofip-impôts n°BOI-ENR-DMTG-20-30-10 relatif à l’assiette des droits de donation

- Bofip-impôts n°BOI-ENR-DMTG-20-30-20-50 relatif à la réduction des droits de mutation

- Bofip-Impôts n°BOI-ENR-DMTG-20-30-20-20 relatif aux abattements communs aux donations et aux successions et applicables uniquement aux donations

- Bofip Impôts n°BOI-ENR-DMTG-10-50-80 relatif aux cas particuliers pour les tarifs des droits de mutation

- Arrêté du 28 janvier 2021 portant création du service national de l’enregistrement

Le recours à un architecte est obligatoire lorsque la surface de plancher de la future construction dépasse 150 m², lorsque le permis est déposé par une personne morale (exemple : SCI, SARL, …) ou que les travaux sur une construction existante conduisent la surface de plancher ou l’emprise au sol à dépasser le seuil des 150 m².

Droits de donation – Calcul et paiement

Vous avez reçu une donation et vous voulez connaître le montant des droits fiscaux à payer ? Vous pouvez le faire en suivant plusieurs étapes. Les abattements et le barème applicables tiennent compte de votre lien avec le donateur. Le paiement s’effectue en général au moment de l’enregistrement de la donation. Nous vous indiquons les informations à connaître.

Si vous recevez un bien autre qu’une somme d’argent, vous devez estimer sa valeur pour pouvoir déclarer la donation.

Vous devez estimer chacun des biens donnés.

L’administration pourra contrôler votre déclaration.

Des règles d’évaluation spécifiques sont prévues pour certains biens, notamment les suivants :

La valeur des bijoux et objets d’art ne peut pas être inférieure à 60 % de la valeur fixée dans les contrats d’assurance qui les protègent.

Celui qui donne un bien peut choisir d’en garder l’usufruit. Vous recevez uniquement la nue-propriété du bien.

Dans ce cas, la valeur fiscale du bien est fixée selon un barème qui dépend de l’âge du donateur au moment de la donation.

Pour estimer la valeur fiscale du bien, vous pouvez utiliser le simulateur suivant :

Quand vous recevez une donation d’un proche, vous devez verser à l’administration fiscale un impôt appelé droits de donation .

Vous pouvez bénéficier, selon les cas, d’un ou de plusieurs abattements.

L’abattement s’applique aux donations consenties par un même donateur à un même donataire sur une période de 15 ans.

Dans un couple, chaque parent permet à chacun de ses enfants de bénéficier d’un abattement pour les donations qu’il lui fait.

Le montant de l’abattement dépend du lien de parenté entre le bénéficiaire de la donation et le donateur.

Vous devez déduire de la somme un abattement de 80 724 € .

Vous devez déduire de la somme un abattement de 100 000 € .

L’abattement s’applique à l’enfant adopté par adoption simple, sous certaines conditions.

C’est le cas par exemple s’il s’agit de l’enfant issu du 1er mariage de l’époux ou épouse, ou si la personne adoptée a reçu des soins constants de l’adoptant pendant une période minimale (5 ans pendant sa minorité, ou 10 ans pendant sa minorité et sa majorité).

Vous devez déduire de la somme un abattement de 31 865 € .

Vous devez déduire de la somme un abattement de 5 310 € .

Vous devez déduire de la somme un abattement de 15 932 € .

Vous devez déduire de la somme un abattement de 7 967 € .

C’est le cas par exemple si vous êtes le parent très éloigné, l’ami ou le voisin de la personne qui vous fait une donation.

Vous n’avez droit à aucun abattement.

Des abattements spécifiques s’appliquent sur certaines donations d’entreprises ou de titres de sociétés (parts sociales ou actions). Renseignez-vous auprès d’un notaire.

Après déduction de tous les abattements applicables, vous obtenez le montant ( somme nette taxable ) sur lequel les droits de donation sont calculés.

Les droits de donation s’appliquent sur la partie du montant de la donation qui reste après la déduction de l’abattement.

Les tarifs des droits de donation dépendent du lien de parenté entre le bénéficiaire de la donation et le donateur.

Barème sur le montant restant :

Part taxable après abattement |

Barème d’imposition |

|---|---|

Jusqu’à 8 072 € |

5 % |

De 8 073 € à 15 932 € |

10 % |

De 15 933 € à 31 865 € |

15 % |

De 31 866 € à 552 324 € |

20 % |

De 552 325 € à 902 838 € |

30 % |

De 902 839 € à 1 805 677 € |

40 % |

Plus de 1 805 677 € |

45 % |

Barème sur le montant restant :

Part taxable après abattement |

Barème d’imposition |

|---|---|

Jusqu’à 8 072 € |

5 % |

De 8 073 € à 12 109 € |

10 % |

De 12 110 € à 15 932 € |

15 % |

De 15 933 € à 552 324 € |

20 % |

De 552 325 € à 902 838 € |

30 % |

De 902 839 € à 1 805 677 € |

40 % |

Plus de 1 805 677 € |

45 % |

Barème sur le montant restant :

Part taxable après abattement |

Barème d’imposition |

|---|---|

Jusqu’à 8 072 € |

5 % |

De 8 073 € à 12 109 € |

10 % |

De 12 110 € à 15 932 € |

15 % |

De 15 933 € à 552 324 € |

20 % |

De 552 325 € à 902 838 € |

30 % |

De 902 839 € à 1 805 677 € |

40 % |

Plus de 1 805 677 € |

45 % |

Barème sur le montant restant :

Part taxable après abattement |

Barème d’imposition |

|---|---|

Jusqu’à 8 072 € |

5 % |

De 8 073 € à 12 109 € |

10 % |

De 12 110 € à 15 932 € |

15 % |

De 15 933 € à 552 324 € |

20 % |

De 552 325 € à 902 838 € |

30 % |

De 902 839 € à 1 805 677 € |

40 % |

Plus de 1 805 677 € |

45 % |

Barème sur le montant restant :

Part taxable après abattement |

Barème d’imposition |

|---|---|

Jusqu’à 24 430 € |

35 % |

Plus de 24 430 € |

45 % |

Le barème sur le montant restant est de 55 % .

Barème :

Situation |

Barème d’imposition |

|---|---|

Donation entre parents jusqu’au 4e degré inclus |

55 % |

Donation entre parents au-delà du 4e degré ou entre personnes non parentes |

60 % |

Une réduction du montant des droits de donation est possible dans certains cas :

Si vous êtes mutilé de guerre et atteint d’une invalidité d’au moins 50 % , vous bénéficiez d’une réduction maximale de 305 € sur les droits de donation à payer.

Des réductions spécifiques s’appliquent sur certaines donations d’entreprises ou de titres de sociétés (parts sociales ou actions).

Si le donateur a moins de 70 ans, vous bénéficiez d’une réduction de 50 % des droits, si la donation est faite en pleine propriété.

Renseignez-vous auprès d’un notaire.

C’est au bénéficiaire de la donation (aussi appelé donataire ) de payer les droits de donation, sauf en cas d’exonération.

Toutefois, le donateur peut prendre les droits à sa charge.

Le montant des droits n’est pas considéré comme un supplément de donation.

Carte bancaire

Prélèvement

Espèces dans la limite de 300 €

Virement bancaire

Chèque

Valeurs du Trésor

Dation

Droits de donation

Œuvres d’art, livres ou objets de collection ayant un intérêt exceptionnel

Immeubles situés dans les zones d’intervention du Conservatoire du littoral

Bois, forêts ou espaces naturels

Valeurs du Trésor

Dation

Droits de donation

Œuvres d’art, livres ou objets de collection ayant un intérêt exceptionnel

Immeubles situés dans les zones d’intervention du Conservatoire du littoral

Bois, forêts ou espaces naturels

Date de paiement

Les droits de donation sont dus dès le jour de la donation.

En pratique, les modalités de règlement varient selon le type de don.

S’il s’agit d’un don manuel, vous devez payer les droits au moment de la déclaration du don.

En cas de donation par acte notarié, le paiement s’effectue par l’intermédiaire du notaire.

Modes de paiement

Ils dépendent du type de don effectué.

Le don manuel peut être déclaré par internet ou avec un formulaire papier.

Si vous déclarez votre don en ligne, vous pouvez payer les droits par l’un des moyens suivants :

Si vous utilisez un formulaire papier, vous pouvez payer les droits de donation par l’un des moyens suivants :

Le paiement se fait auprès de votre service fiscal départemental chargé de l’enregistrement.

Vous pouvez aussi, sous conditions, payer par l’un des moyens suivants :

En savoir plus sur la dation

La dation permet de s’acquitter de certains impôts en remettant certains biens en paiement.

La dation est possible pour les impôts suivants :

La dation est possible quand le montant des droits à régler est au moins égal à 10 000 € .

La dation peut porter sur les biens suivants :

Vous devez déposer une offre de dation à l’État auprès du service des impôts compétent pour la déclaration de don.

Après examen de l’offre, la décision (agrément ou refus de l’offre) vous est communiquée par courrier RAR .

Le paiement des droits se fait par virement sur le compte du notaire.

Vous pouvez aussi, sous conditions, payer par l’un des moyens suivants :

En savoir plus sur la dation

La dation permet de s’acquitter de certains impôts en remettant certains biens en paiement.

La dation est possible pour les impôts suivants :

La dation est possible quand le montant des droits à régler est au moins égal à 10 000 € .

La dation peut porter sur les biens suivants :

Vous devez déposer une offre de dation à l’État auprès du service des impôts compétent pour la déclaration de don.

Après examen de l’offre, la décision (agrément ou refus de l’offre) vous est communiquée par courrier RAR .

Droits de succession et de donation

- Que puis-je donner à mes enfants, petits-enfants sans payer de droits ?

Source : Ministère chargé des finances - Je fais une donation

Source : Ministère chargé des finances

-

Service d’information des impôts

Par téléphone :

0809 401 401

Du lundi au vendredi de 8h30 à 19h, hors jours fériés.

Service gratuit + prix appel

- Impôts : accéder à votre espace Particulier

Téléservice

- Code général des impôts : article 776

Valeur de la donation - Code général des impôts : articles 777 à 778 bis

Tarifs des droits de donation - Code général des impôts : articles 779 à 787 C

Charge de famille (articles 780 et 781), mutilés de guerre (article 782) - Code général des impôts : articles 790 à 791 ter

Donation d’entreprise (article 790) - Bofip-impôts n°BOI-ENR-DMTG-20-30-10 relatif à l’assiette des droits de donation

- Bofip-impôts n°BOI-ENR-DMTG-20-30-20-50 relatif à la réduction des droits de mutation

- Bofip-Impôts n°BOI-ENR-DMTG-20-30-20-20 relatif aux abattements communs aux donations et aux successions et applicables uniquement aux donations

- Bofip Impôts n°BOI-ENR-DMTG-10-50-80 relatif aux cas particuliers pour les tarifs des droits de mutation

- Arrêté du 28 janvier 2021 portant création du service national de l’enregistrement

Le recours à un architecte est obligatoire lorsque la surface de plancher de la future construction dépasse 150 m², lorsque le permis est déposé par une personne morale (exemple : SCI, SARL, …) ou que les travaux sur une construction existante conduisent la surface de plancher ou l’emprise au sol à dépasser le seuil des 150 m².

Droits de donation – Calcul et paiement

Vous avez reçu une donation et vous voulez connaître le montant des droits fiscaux à payer ? Vous pouvez le faire en suivant plusieurs étapes. Les abattements et le barème applicables tiennent compte de votre lien avec le donateur. Le paiement s’effectue en général au moment de l’enregistrement de la donation. Nous vous indiquons les informations à connaître.

Si vous recevez un bien autre qu’une somme d’argent, vous devez estimer sa valeur pour pouvoir déclarer la donation.

Vous devez estimer chacun des biens donnés.

L’administration pourra contrôler votre déclaration.

Des règles d’évaluation spécifiques sont prévues pour certains biens, notamment les suivants :

La valeur des bijoux et objets d’art ne peut pas être inférieure à 60 % de la valeur fixée dans les contrats d’assurance qui les protègent.

Celui qui donne un bien peut choisir d’en garder l’usufruit. Vous recevez uniquement la nue-propriété du bien.

Dans ce cas, la valeur fiscale du bien est fixée selon un barème qui dépend de l’âge du donateur au moment de la donation.

Pour estimer la valeur fiscale du bien, vous pouvez utiliser le simulateur suivant :

Quand vous recevez une donation d’un proche, vous devez verser à l’administration fiscale un impôt appelé droits de donation .

Vous pouvez bénéficier, selon les cas, d’un ou de plusieurs abattements.

L’abattement s’applique aux donations consenties par un même donateur à un même donataire sur une période de 15 ans.

Dans un couple, chaque parent permet à chacun de ses enfants de bénéficier d’un abattement pour les donations qu’il lui fait.

Le montant de l’abattement dépend du lien de parenté entre le bénéficiaire de la donation et le donateur.

Vous devez déduire de la somme un abattement de 80 724 € .

Vous devez déduire de la somme un abattement de 100 000 € .

L’abattement s’applique à l’enfant adopté par adoption simple, sous certaines conditions.

C’est le cas par exemple s’il s’agit de l’enfant issu du 1er mariage de l’époux ou épouse, ou si la personne adoptée a reçu des soins constants de l’adoptant pendant une période minimale (5 ans pendant sa minorité, ou 10 ans pendant sa minorité et sa majorité).

Vous devez déduire de la somme un abattement de 31 865 € .

Vous devez déduire de la somme un abattement de 5 310 € .

Vous devez déduire de la somme un abattement de 15 932 € .

Vous devez déduire de la somme un abattement de 7 967 € .

C’est le cas par exemple si vous êtes le parent très éloigné, l’ami ou le voisin de la personne qui vous fait une donation.

Vous n’avez droit à aucun abattement.

Des abattements spécifiques s’appliquent sur certaines donations d’entreprises ou de titres de sociétés (parts sociales ou actions). Renseignez-vous auprès d’un notaire.

Après déduction de tous les abattements applicables, vous obtenez le montant ( somme nette taxable ) sur lequel les droits de donation sont calculés.

Les droits de donation s’appliquent sur la partie du montant de la donation qui reste après la déduction de l’abattement.

Les tarifs des droits de donation dépendent du lien de parenté entre le bénéficiaire de la donation et le donateur.

Barème sur le montant restant :

Part taxable après abattement |

Barème d’imposition |

|---|---|

Jusqu’à 8 072 € |

5 % |

De 8 073 € à 15 932 € |

10 % |

De 15 933 € à 31 865 € |

15 % |

De 31 866 € à 552 324 € |

20 % |

De 552 325 € à 902 838 € |

30 % |

De 902 839 € à 1 805 677 € |

40 % |

Plus de 1 805 677 € |

45 % |

Barème sur le montant restant :

Part taxable après abattement |

Barème d’imposition |

|---|---|

Jusqu’à 8 072 € |

5 % |

De 8 073 € à 12 109 € |

10 % |

De 12 110 € à 15 932 € |

15 % |

De 15 933 € à 552 324 € |

20 % |

De 552 325 € à 902 838 € |

30 % |

De 902 839 € à 1 805 677 € |

40 % |

Plus de 1 805 677 € |

45 % |

Barème sur le montant restant :

Part taxable après abattement |

Barème d’imposition |

|---|---|

Jusqu’à 8 072 € |

5 % |

De 8 073 € à 12 109 € |

10 % |

De 12 110 € à 15 932 € |

15 % |

De 15 933 € à 552 324 € |

20 % |

De 552 325 € à 902 838 € |

30 % |

De 902 839 € à 1 805 677 € |

40 % |

Plus de 1 805 677 € |

45 % |

Barème sur le montant restant :

Part taxable après abattement |

Barème d’imposition |

|---|---|

Jusqu’à 8 072 € |

5 % |

De 8 073 € à 12 109 € |

10 % |

De 12 110 € à 15 932 € |

15 % |

De 15 933 € à 552 324 € |

20 % |

De 552 325 € à 902 838 € |

30 % |

De 902 839 € à 1 805 677 € |

40 % |

Plus de 1 805 677 € |

45 % |

Barème sur le montant restant :

Part taxable après abattement |

Barème d’imposition |

|---|---|

Jusqu’à 24 430 € |

35 % |

Plus de 24 430 € |

45 % |

Le barème sur le montant restant est de 55 % .

Barème :

Situation |

Barème d’imposition |

|---|---|

Donation entre parents jusqu’au 4e degré inclus |

55 % |

Donation entre parents au-delà du 4e degré ou entre personnes non parentes |

60 % |

Une réduction du montant des droits de donation est possible dans certains cas :

Si vous êtes mutilé de guerre et atteint d’une invalidité d’au moins 50 % , vous bénéficiez d’une réduction maximale de 305 € sur les droits de donation à payer.

Des réductions spécifiques s’appliquent sur certaines donations d’entreprises ou de titres de sociétés (parts sociales ou actions).

Si le donateur a moins de 70 ans, vous bénéficiez d’une réduction de 50 % des droits, si la donation est faite en pleine propriété.

Renseignez-vous auprès d’un notaire.

C’est au bénéficiaire de la donation (aussi appelé donataire ) de payer les droits de donation, sauf en cas d’exonération.

Toutefois, le donateur peut prendre les droits à sa charge.

Le montant des droits n’est pas considéré comme un supplément de donation.

Carte bancaire

Prélèvement

Espèces dans la limite de 300 €

Virement bancaire

Chèque

Valeurs du Trésor

Dation

Droits de donation

Œuvres d’art, livres ou objets de collection ayant un intérêt exceptionnel

Immeubles situés dans les zones d’intervention du Conservatoire du littoral

Bois, forêts ou espaces naturels

Valeurs du Trésor

Dation

Droits de donation

Œuvres d’art, livres ou objets de collection ayant un intérêt exceptionnel

Immeubles situés dans les zones d’intervention du Conservatoire du littoral

Bois, forêts ou espaces naturels

Date de paiement

Les droits de donation sont dus dès le jour de la donation.

En pratique, les modalités de règlement varient selon le type de don.

S’il s’agit d’un don manuel, vous devez payer les droits au moment de la déclaration du don.

En cas de donation par acte notarié, le paiement s’effectue par l’intermédiaire du notaire.

Modes de paiement

Ils dépendent du type de don effectué.

Le don manuel peut être déclaré par internet ou avec un formulaire papier.

Si vous déclarez votre don en ligne, vous pouvez payer les droits par l’un des moyens suivants :

Si vous utilisez un formulaire papier, vous pouvez payer les droits de donation par l’un des moyens suivants :

Le paiement se fait auprès de votre service fiscal départemental chargé de l’enregistrement.

Vous pouvez aussi, sous conditions, payer par l’un des moyens suivants :

En savoir plus sur la dation

La dation permet de s’acquitter de certains impôts en remettant certains biens en paiement.

La dation est possible pour les impôts suivants :

La dation est possible quand le montant des droits à régler est au moins égal à 10 000 € .

La dation peut porter sur les biens suivants :

Vous devez déposer une offre de dation à l’État auprès du service des impôts compétent pour la déclaration de don.

Après examen de l’offre, la décision (agrément ou refus de l’offre) vous est communiquée par courrier RAR .

Le paiement des droits se fait par virement sur le compte du notaire.

Vous pouvez aussi, sous conditions, payer par l’un des moyens suivants :

En savoir plus sur la dation

La dation permet de s’acquitter de certains impôts en remettant certains biens en paiement.

La dation est possible pour les impôts suivants :

La dation est possible quand le montant des droits à régler est au moins égal à 10 000 € .

La dation peut porter sur les biens suivants :

Vous devez déposer une offre de dation à l’État auprès du service des impôts compétent pour la déclaration de don.

Après examen de l’offre, la décision (agrément ou refus de l’offre) vous est communiquée par courrier RAR .

Droits de succession et de donation

- Que puis-je donner à mes enfants, petits-enfants sans payer de droits ?

Source : Ministère chargé des finances - Je fais une donation

Source : Ministère chargé des finances

-

Service d’information des impôts

Par téléphone :

0809 401 401

Du lundi au vendredi de 8h30 à 19h, hors jours fériés.

Service gratuit + prix appel

- Impôts : accéder à votre espace Particulier

Téléservice

- Code général des impôts : article 776

Valeur de la donation - Code général des impôts : articles 777 à 778 bis

Tarifs des droits de donation - Code général des impôts : articles 779 à 787 C

Charge de famille (articles 780 et 781), mutilés de guerre (article 782) - Code général des impôts : articles 790 à 791 ter

Donation d’entreprise (article 790) - Bofip-impôts n°BOI-ENR-DMTG-20-30-10 relatif à l’assiette des droits de donation

- Bofip-impôts n°BOI-ENR-DMTG-20-30-20-50 relatif à la réduction des droits de mutation

- Bofip-Impôts n°BOI-ENR-DMTG-20-30-20-20 relatif aux abattements communs aux donations et aux successions et applicables uniquement aux donations

- Bofip Impôts n°BOI-ENR-DMTG-10-50-80 relatif aux cas particuliers pour les tarifs des droits de mutation

- Arrêté du 28 janvier 2021 portant création du service national de l’enregistrement

Pour les travaux portant sur des bâtiments accueillant du public (commerces, restaurants …) se référer à la page spécifique.

Faire sa demande en ligne

Désormais pour réaliser vos démarches d’urbanisme, la commune met à votre disposition un service en ligne, le Guichet numérique des autorisations d’urbanisme (GNAU) sécurisé, gratuit et facilement accessible.

Il vous permet d’accéder aux formulaires en ligne, de remplir la demande d’autorisation d’urbanisme nécessaire et de joindre les annexes puis de télétransmettre le dossier de demande à la commune.

La cellule urbanisme restent vos interlocuteurs privilégiés pour vous accompagner tout au long de la procédure. N’hésitez pas à les solliciter dès la construction de votre dossier : urbanisme01@ussel19.fr

Contact

-

Services municipaux

Service Développement Territorial

Horaires : Du lundi au vendredi

8h30 – 12h / 13h30 – 17h

Fermé le mardi